No Iedi

Carta IEDI: Edição 972

Publicado em: 24/01/2020

Sumário

A Carta IEDI de hoje analisa o nível de complexidade das exportações brasileiras de manufaturados, bem como a pressão concorrencial exercida pela China nos principais mercados de nossas vendas externas de bens produzidos pela indústria – a saber, os países do Mercosul (Argentina, Uruguai, Paraguai), Aladi (Bolívia, Chile, Colômbia, Equador, Peru, Venezuela) e Nafta (Estados Unidos, Canadá e México).

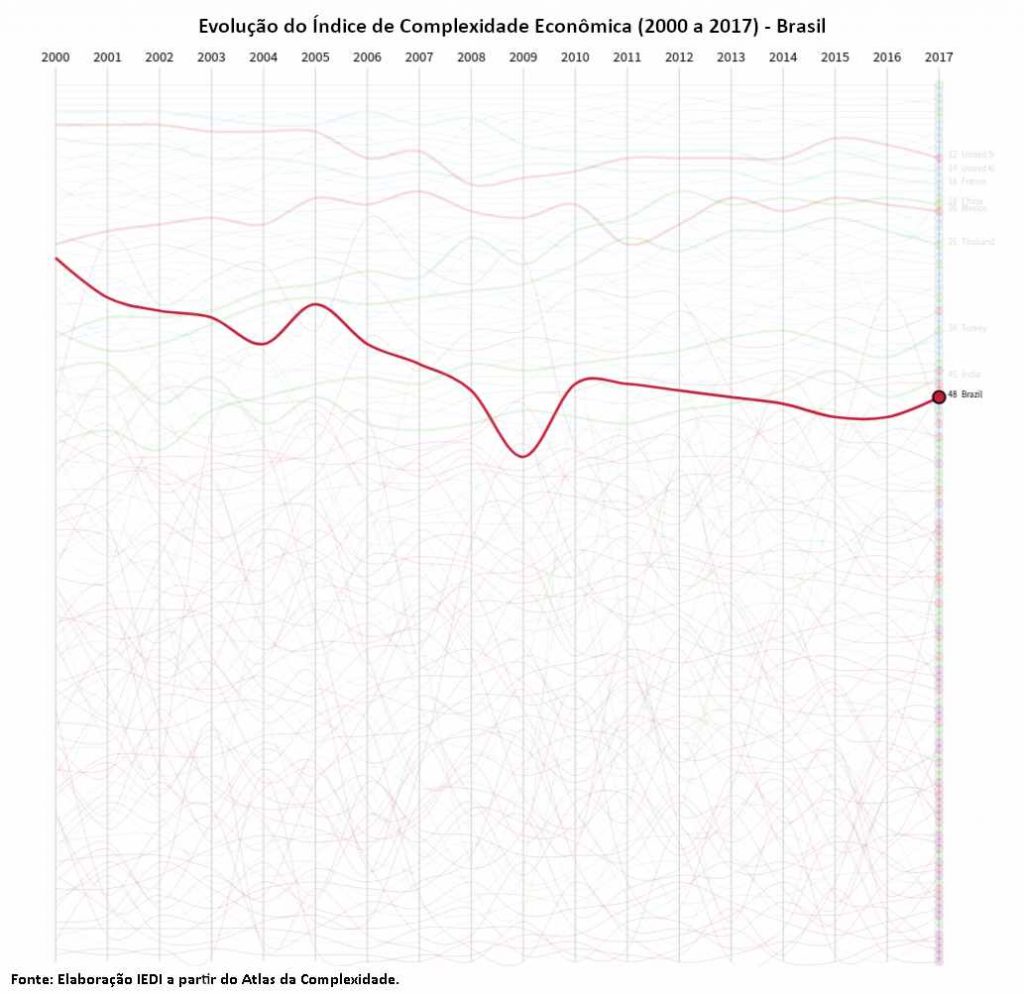

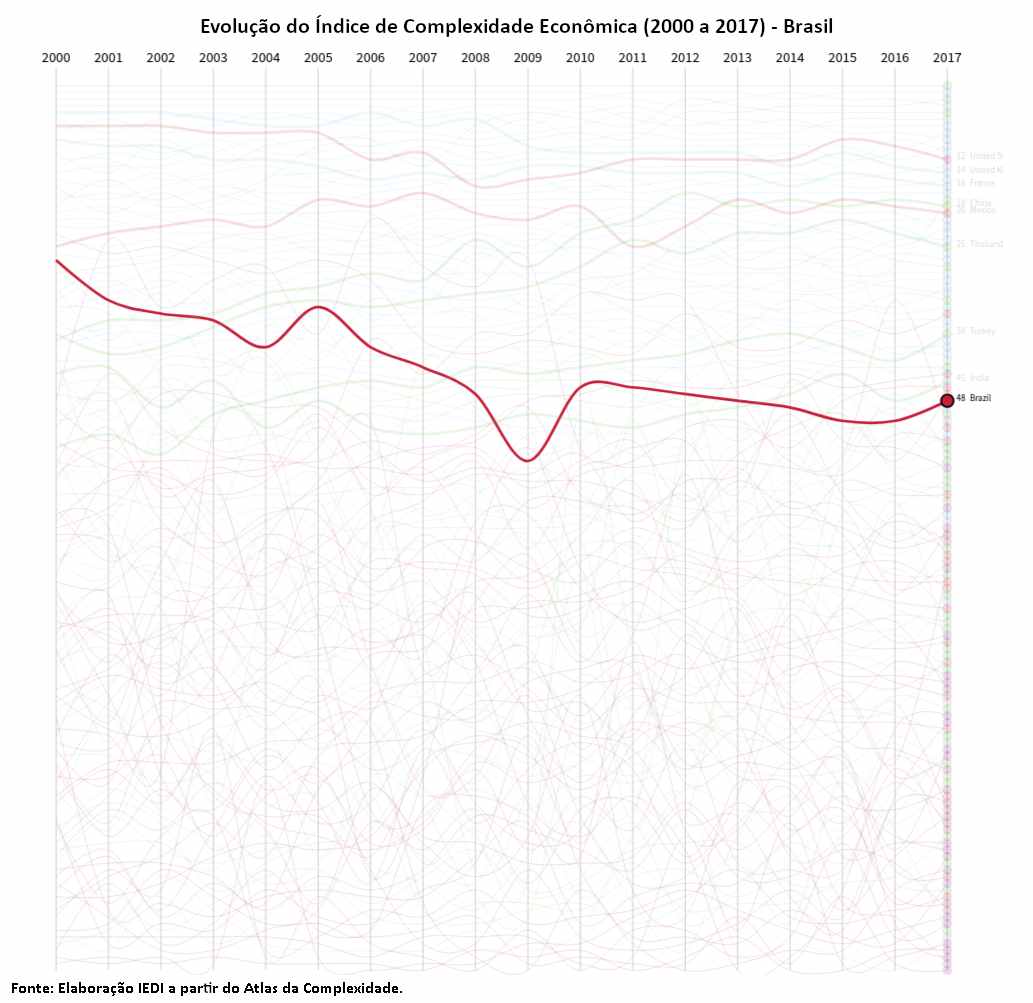

Os dados mais recentes, referentes ao ano de 2017, mostram que houve uma interrupção na trajetória praticamente contínua de perda de posição das exportações do Brasil no ranking de complexidade econômica que vinha ocorrendo desde 2000. Depois de termos ocupado a 27ª posição deste ranking, nosso recuo nos levou à 49ª colocação em 2014, mas deste então não só paramos de piorar, como subimos para o 48º lugar em 2017.

Cabe observar, contudo, que a melhora marginal de nossa colocação no ranking entre 2014 e 2017 deve ser creditada mais ao desempenho dos demais países do que propriamente o do Brasil. Isso porque o índice de complexidade econômica (ICE) de nossas exportações aumentou muito pouco no período em questão, passando de 0,21 para 0,24. Esta performance está em linha com a evolução do país no ranking global de exportações de manufaturados no qual o Brasil continuou praticamente no mesmo patamar: 32ª em 2014 e 31ª em 2017.

Pela gravidade da crise de nossa economia doméstica em 2015-2016, que pressionou as empresas brasileiras a buscaram alguma amenização das perdas no mercado externo, e pelo forte crescimento do comércio internacional de bens, que, segundo a OMC, chegou a +4,6% em 2017, isto é, muito acima do ritmo de +1,2% projetado para 2019, esperava-se que o Brasil se saísse um pouco melhor do que os dados nos mostram.

Isso ilustra a importância de alavancarmos a competitividade da estrutura produtiva brasileira, constituirmos instrumentos mais amplos de financiamento a nossas exportações e promovermos maior integração com outros mercados por meio de acordos comerciais que possibilitem uma abertura horizontal, transparente e gradual.

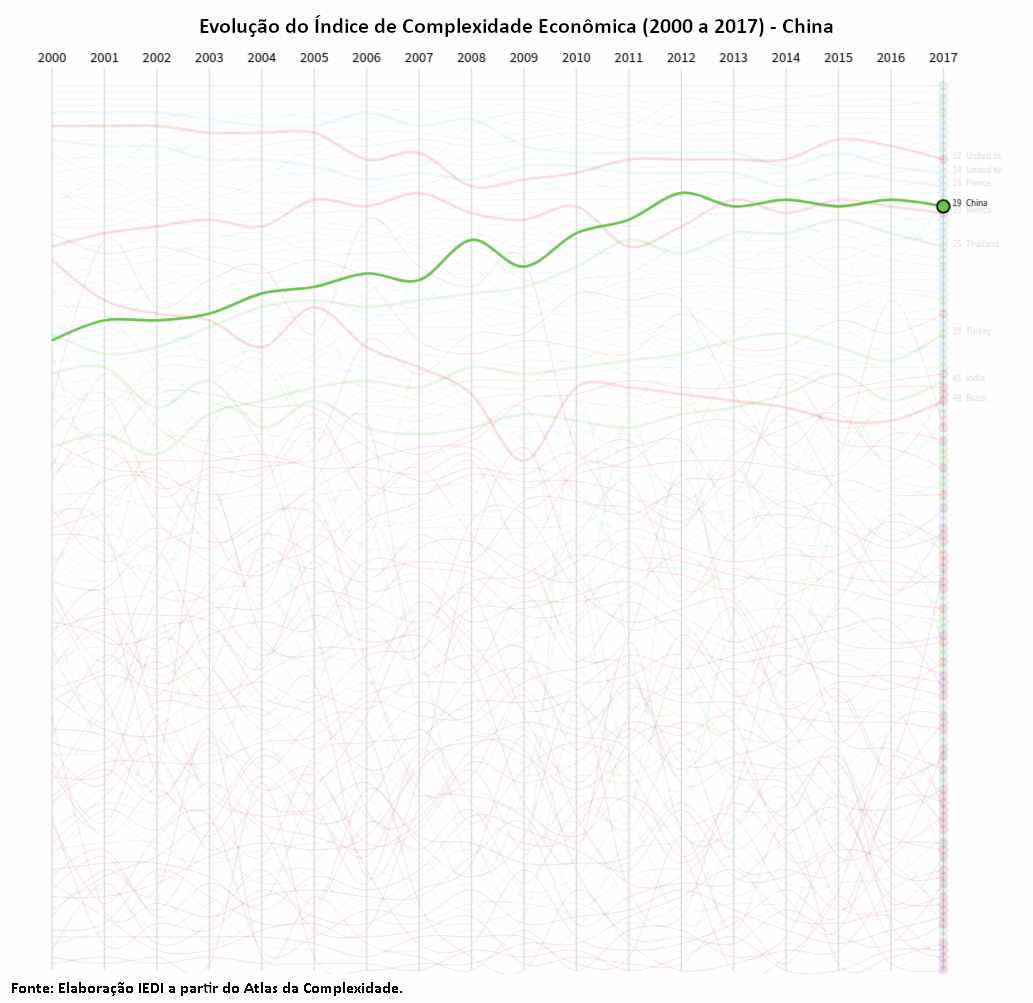

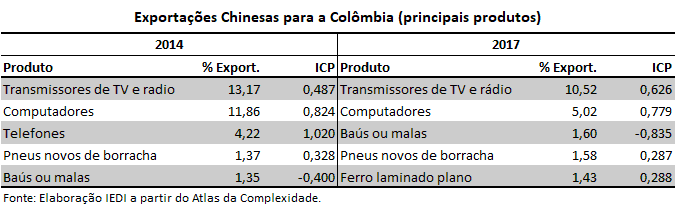

Em contraste com o desempenho do Brasil, a China, que é líder global na exportação de manufaturados, registrou avanço ininterrupto no ranking de complexidade entre 2000 e 2014, passando da 39ª posição para a 18ª. Desde então, também passou por uma acomodação, ficando na 19ª posição em 2017, devido a quase nenhuma mudança em seu ICE (1,29 em 2014 e 1,30 em 2017).

Apesar dessa estagnação, o “espaço do produto”, elaborado a partir dos dados do Atlas da Complexidade, indica que a probabilidade de a China aumentar sua complexidade econômica nos próximos anos é mais alta do que a do Brasil.

E como evoluíram as exportações brasileiras e chinesas nos mercados de destaque para a indústria do Brasil (Mercosul, Aladi e Nafta)?

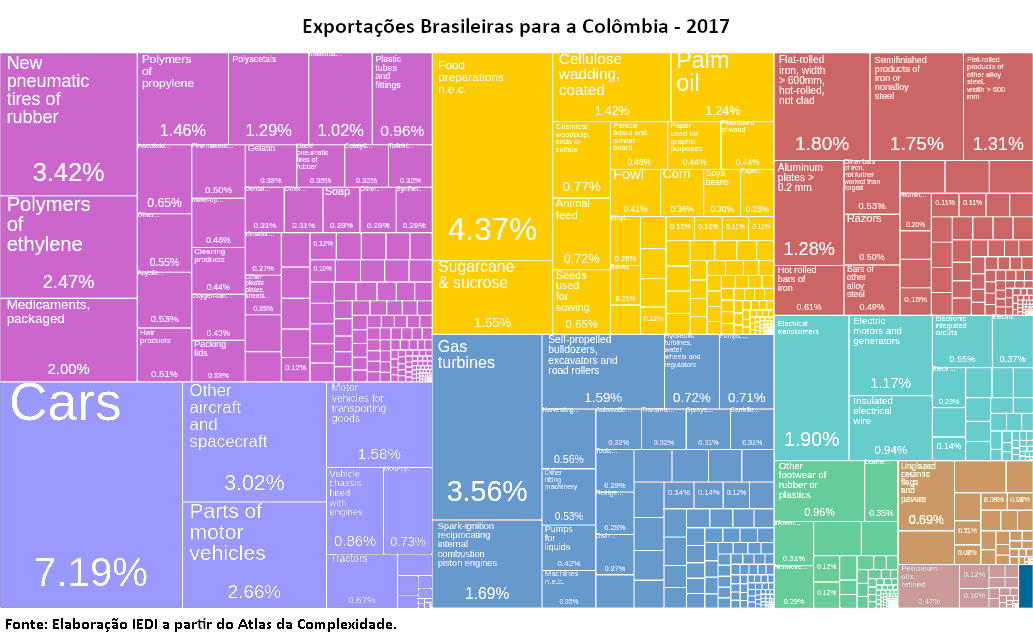

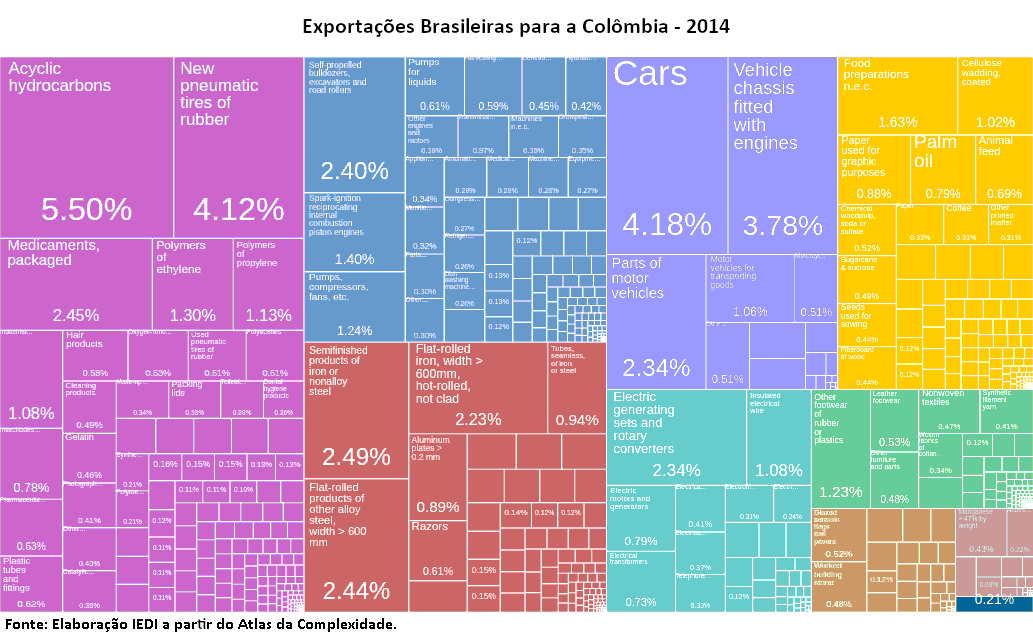

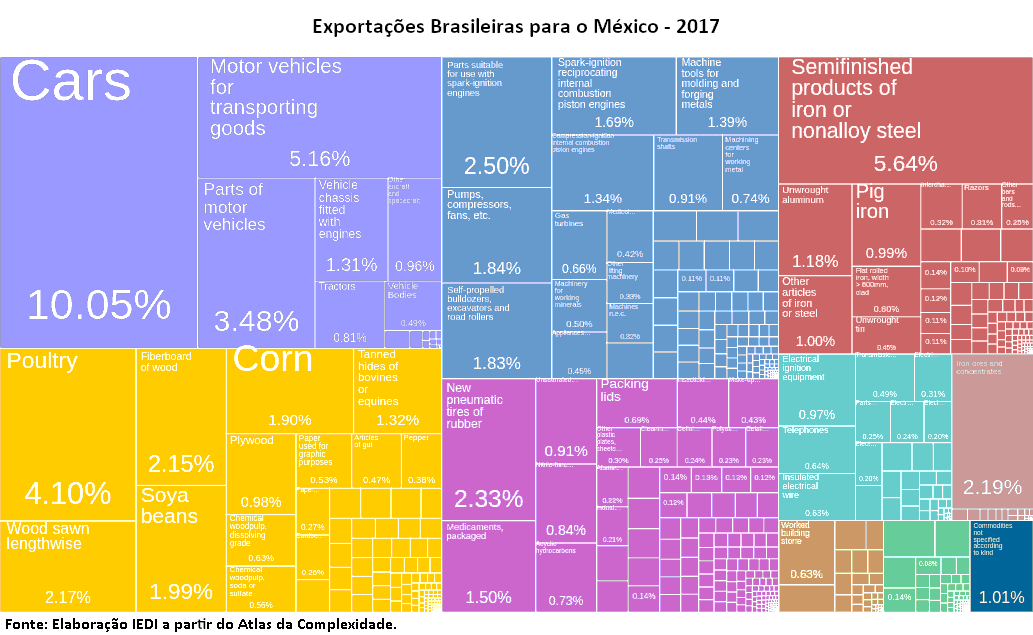

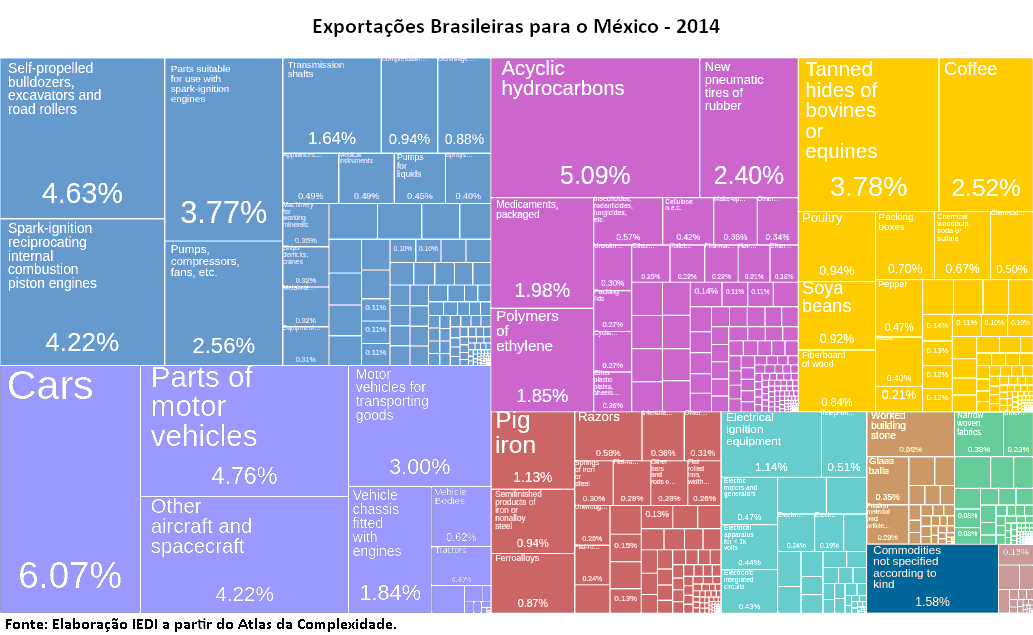

Entre 2014 e 2017, o estudo do IEDI mostra que a pauta de exportação brasileira em alguns casos se tornou um pouco mais complexa. Ao que tudo indica, num contexto de desaceleração econômica na América Latina e de recessão doméstica, o Brasil procurou se adaptar ao avanço da concorrência chinesa não somente aumentando as vendas externas de commodities (produtos de baixa complexidade), mas também de produtos da indústria de transformação com índices de complexidade relativamente mais elevados (como “carros” e “peças para veículos”, do setor automotivo).

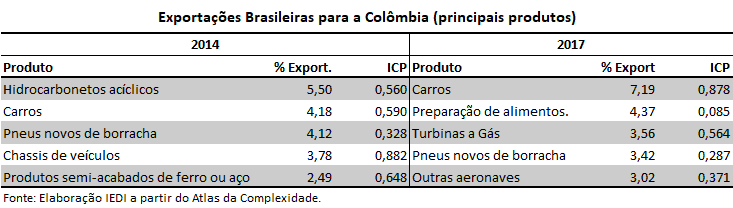

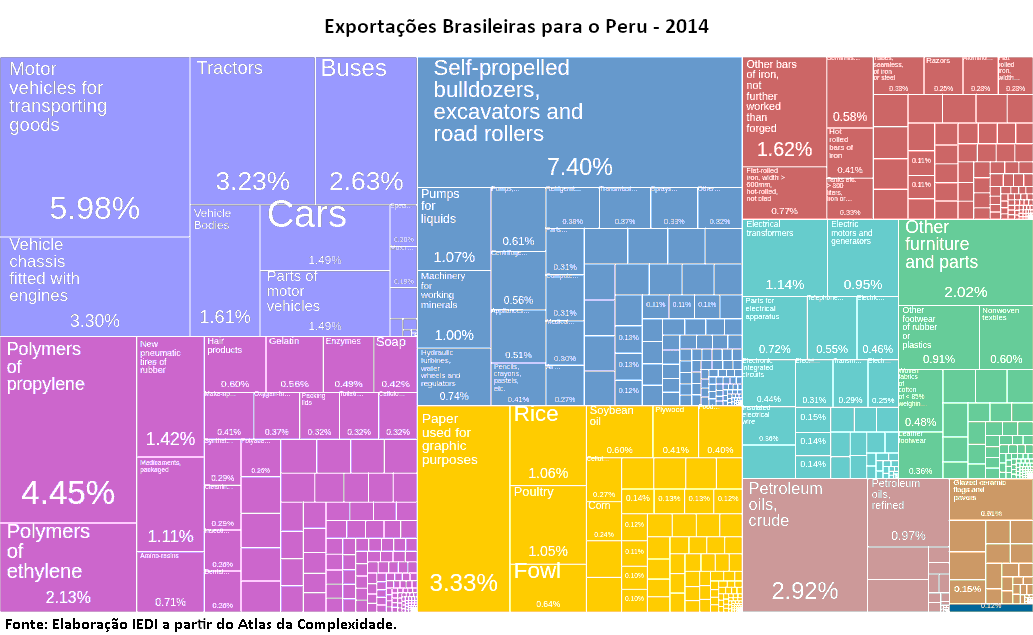

Essa estratégia teve maior sucesso em alguns países dessas regiões com os quais o Brasil tem acordos comerciais, como Argentina e México. No âmbito da Aladi, o melhor desempenho em termos de grau de complexidade foi observado nas exportações para a Colômbia e Peru, também em função da maior participação de produtos do setor automotivo.

Como os produtos produzidos pelos diversos países se alteram ao longo do tempo, os índices de complexidade do produto (ICP) também variam. Por exemplo, quando um produto passa a ser menos complexo, significa que mais países passaram a produzir aquele produto ou que os países exportadores do produto sofreram uma redução de sua complexidade econômica. Essas mudanças também contribuíram para a melhora no desempenho das exportações brasileiras pelo critério da complexidade econômica.

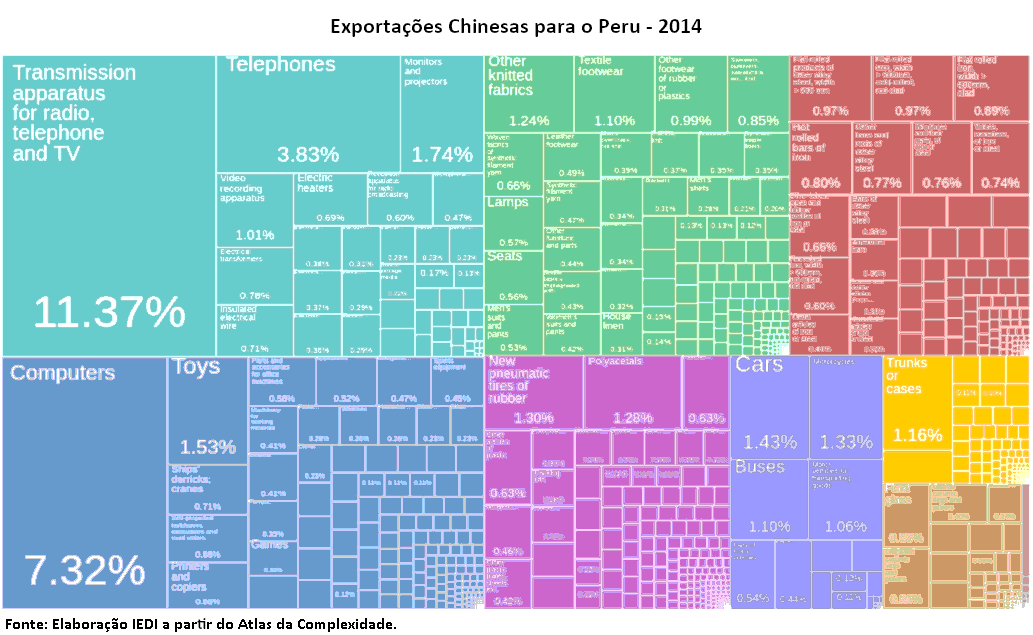

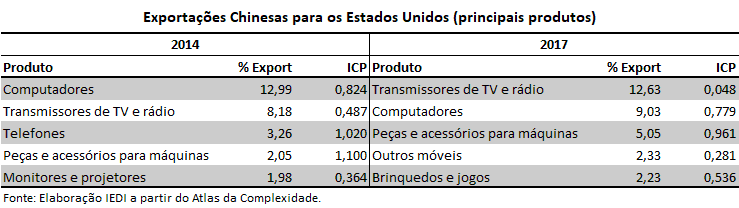

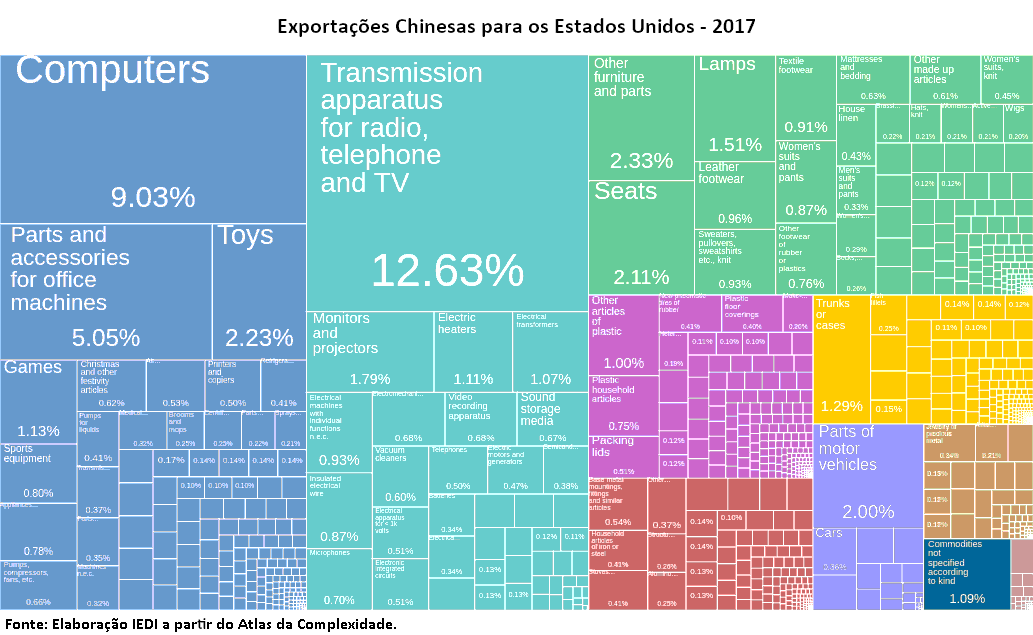

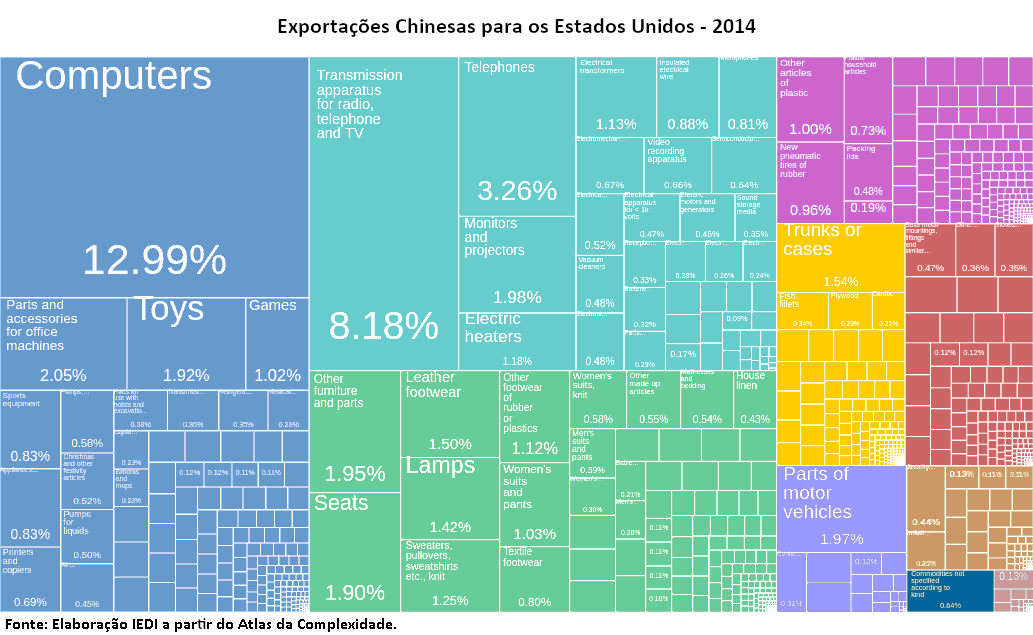

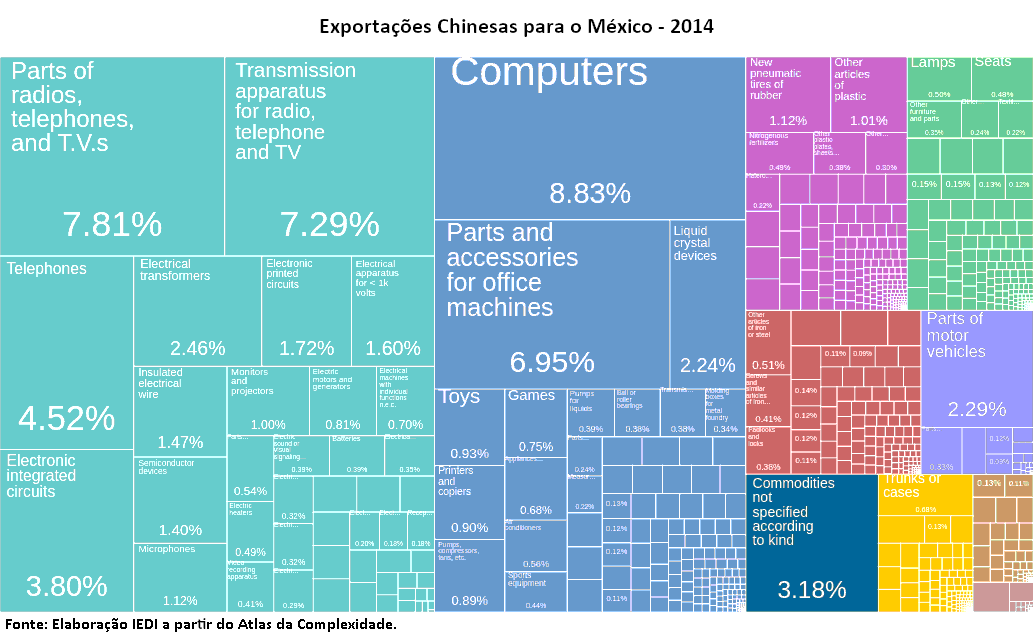

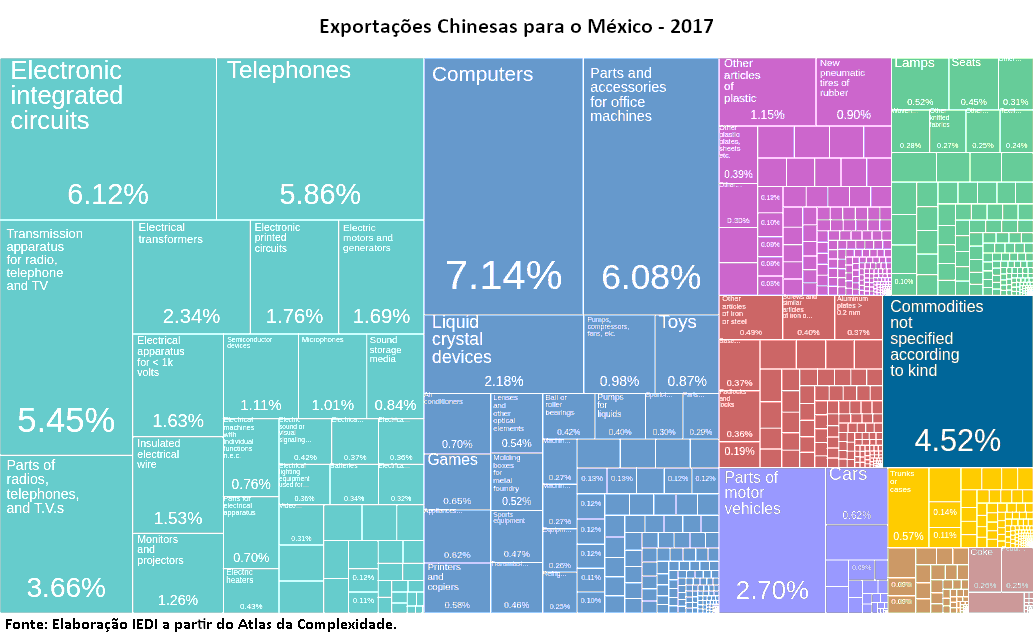

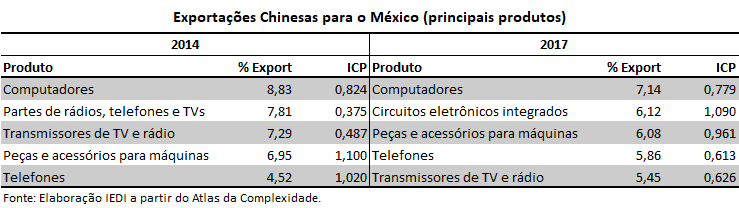

Assim, o ICP de alguns produtos importantes na pauta brasileira para os países considerados (como “carros”), aumentou no período em tela. Ao mesmo tempo, o ICP de produtos dos setores eletrônicos e de máquinas com maior grau de complexidade (como “transmissores de TV e rádio” e “computadores”), com elevada participação nas exportações chinesas para as três regiões analisadas, sofreram redução no mesmo período.

Todavia, frente à concorrência da China (cujas exportações são mais diversificadas e com maior presença de produtos de ICP relativamente alto), os avanços do Brasil entre 2014 e 2017 permanecem limitados, ainda mais se considerarmos a importante influência dos fatores conjunturais mencionados anteriormente.

Os resultados desta Carta reforçam a visão do IEDI apresentada no documento “Por uma indústria padrão mundial”, em que argumenta que o Brasil deveria adotar uma estratégia industrial que fortalecesse a produção de bens mais complexos, associada a uma política de comércio exterior que estimulasse a exportação de produtos com ICP mais elevados. Nossas competências em setores como automotivo, eletrônico e de máquinas poderiam, assim, ser ampliadas em direção a bens similares aos que já produzimos, porém de maior complexidade.

Relações comerciais com os países do Mercosul, Aladi e Nafta, que importam do Brasil produtos manufaturados de maior complexidade econômica, com destaque para o México e a Argentina, permanecem estratégicas para o Brasil, embora o país deva estabelecer vínculos comerciais com o maior número possível de países.

Introdução

Embora a China tenha se tornado o principal mercado de destino de exportações brasileiras de commodities desde 2009, sua consolidação como produtora e exportadora de produtos manufaturados tem afetado negativamente a indústria brasileira por dois canais: a invasão de importados chineses no nosso mercado interno e o crescimento das exportações chinesas para as três principais regiões de destino das vendas externas brasileiras de bens manufaturados – Mercosul (Argentina, Uruguai, Paraguai), Aladi (Bolívia, Chile, Colômbia, Equador, Peru, Venezuela) e Nafta (Estados Unidos, Canadá e México).O presente estudo trata do tema da concorrência entre Brasil e China na exportação de manufaturados nessas regiões, compreendendo a versão mais atualizada do acompanhamento realizado pelo IEDI (Cartas IEDI n. 590, 769, 826 e 900).

As Cartas n. 590, 769 e 900 calcularam indicadores de dinamismo e de grau de ameaça para as exportações dos dois países (em termos agregados e setoriais) direcionadas para esses mercados nos períodos 2008-2012, 2012-2015 e 2015-2017, respectivamente. Os resultados mostraram que a trajetória de aumento da concorrência das exportações chinesas logo após a crise financeira global e a tendência de aumento da especialização das exportações brasileiras em produtos pouco dinâmicos nessas três regiões (Mercosul, Aladi e Nafta) perdeu intensidade a partir de 2015. Contribuíram para esse desempenho fatores externos e internos, dentre os quais a apreciação do renminbi, a depreciação do real, a recessão doméstica, a então vigência do Reintegra (instrumento de devolução ao exportador de impostos pagos e não ressarcidos no momento) e o maior dinamismo da economia mundial.

A Carta n. 826, por sua vez, se debruçou sobre a complexidade econômica do total de produtos exportados pelo Brasil e pela China para essas três regiões em 2012 e 2016. Esta Carta atualiza essa análise comparando as informações de 2014 e 2017 (último ano disponível).

A fonte de dados é o Atlas da Complexidade Econômica (http://atlas.cid.harvard.edu/), que reúne uma série de indicadores de complexidade dos bens exportados por diferentes países. Para obter os dados de complexidade por produto exportado para os países que integram essas regiões, as informações desse Atlas foram cruzadas com as informações de comércio por produto do Trademap, construído pelo Centro de Comércio Internacional (ITC) da UNCTAD/WTO.

O Atlas da Complexidade é resultado do trabalho dos economistas Ricardo Hausmman e César Hidalgo (respectivamente da Universidade de Harvard e do Instituto Tecnológico de Massachusetts-MIT dos Estados Unidos), que argumentam que a complexidade das exportações é determinante do crescimento econômico de longo prazo dos países. Isto porque, alguns conjuntos de produtos no núcleo do tecido produtivo são mais essenciais para dinamizar outras atividades produtivas, por conta de seus efeitos de encadeamento e transbordamento, sejam de oferta (porque reduzem custos produtivos e geram progresso técnico), sejam de demanda (porque criam e expandem mercados).

Em outras palavras, alguns setores produtivos estabelecem mais conexões com o restante das atividades econômicas. Neste grupo estão, principalmente, produtos eletrônicos, máquinas, materiais para construção, químicos e produtos relacionados à saúde. Já petróleo cru, algodão, arroz e soja tendem a ter menor conectividade e complexidade. Petróleo refinado, em contrapartida, é um dos produtos mais complexos, o que sinaliza que exportar recursos naturais não significa necessariamente uma baixa capacidade tecnológica. Sua transformação produtiva pode, na verdade, gerar bens de alto valor agregado.

O comércio exterior brasileiro e chinês por complexidade econômica

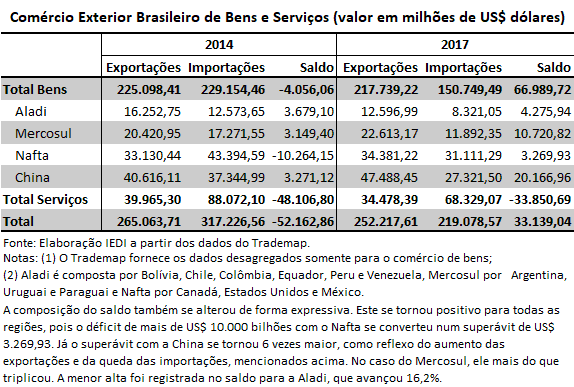

O comércio exterior brasileiro (bens e serviços) sofreu uma mudança significativa entre 2014 e 2017, passando de um déficit de US$ 52.163 milhões para um superávit de US$ 33.139 milhões. Contribui para esse resultado o recuo de 29,6% do déficit na balança de serviços, mas seu principal determinante foi a melhora do desempenho da balança de bens, que registrou um saldo positivo de US$ 66.990 milhões em 2017, contra um déficit de US$ 4.056 milhões em 2014. Essa melhora decorreu, sobretudo, da recessão no biênio 2015-2016 e, em menor medida, da depreciação do real no período. O impacto da recessão fica evidente na forte retração das compras externas (34,2%), que são altamente pró-cíclicas em função do alto conteúdo importado da indústria brasileira. No mesmo período, as exportações também recuaram, mas em menor intensidade (3,3%). Já a corrente de comércio diminuiu 19%.

Considerando o desempenho por destino (somente disponível para a balança de bens), a queda das importações foi generalizada, em torno de 30% para todas as regiões ou países, sendo menor no caso da China (26,8%) e maior no caso da Aladi (33,8%). Já no âmbito das exportações, o desempenho foi divergente: recuo de 22,5% para a Aladi e crescimento de, respectivamente, 10,7%, 3,8% e 16,9% para o Mercosul, Nafta e China. A forte depreciação cambial em 2015 pode ter favorecido esse crescimento no caso das duas primeiras regiões que importam, sobretudo, bens manufaturados do Brasil, pois seus efeitos são defasados em função do prazo dos contratos de exportação. Para a China, predominam as exportações de commodities, cujo desempenho é pouco afetado pela variação cambial.

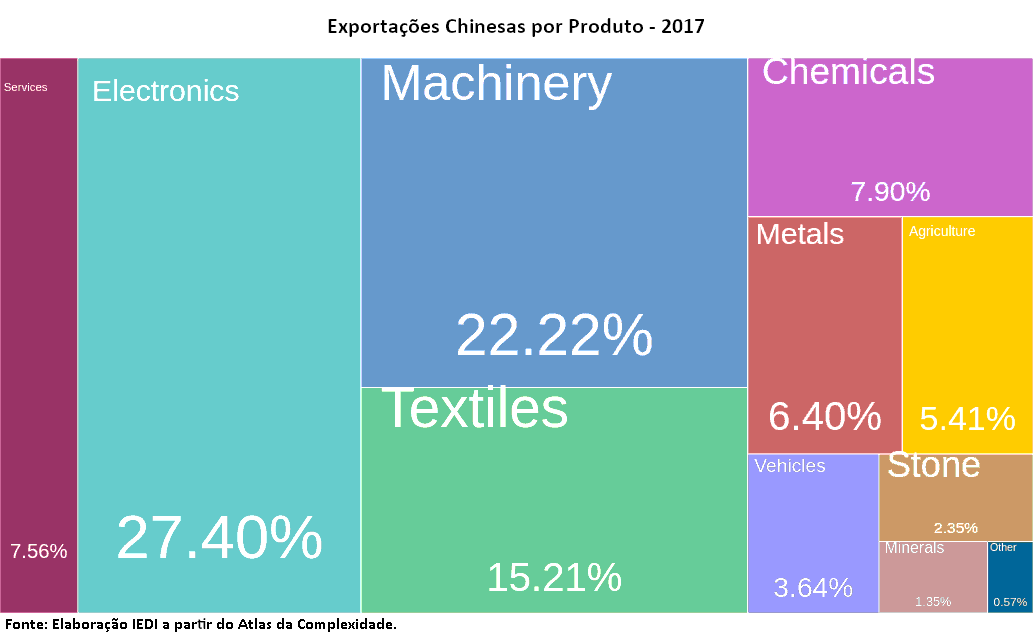

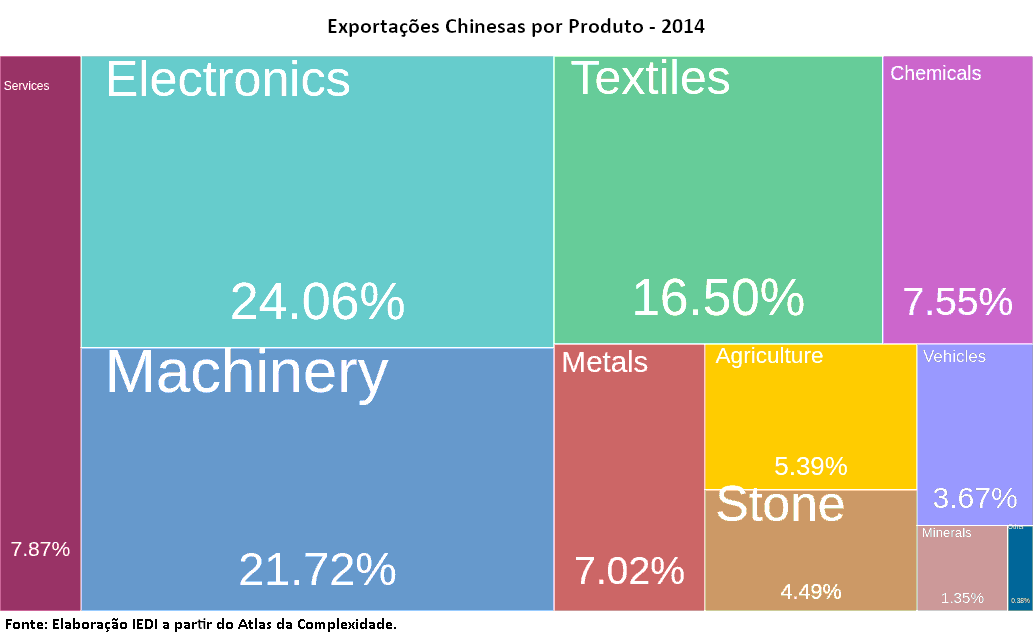

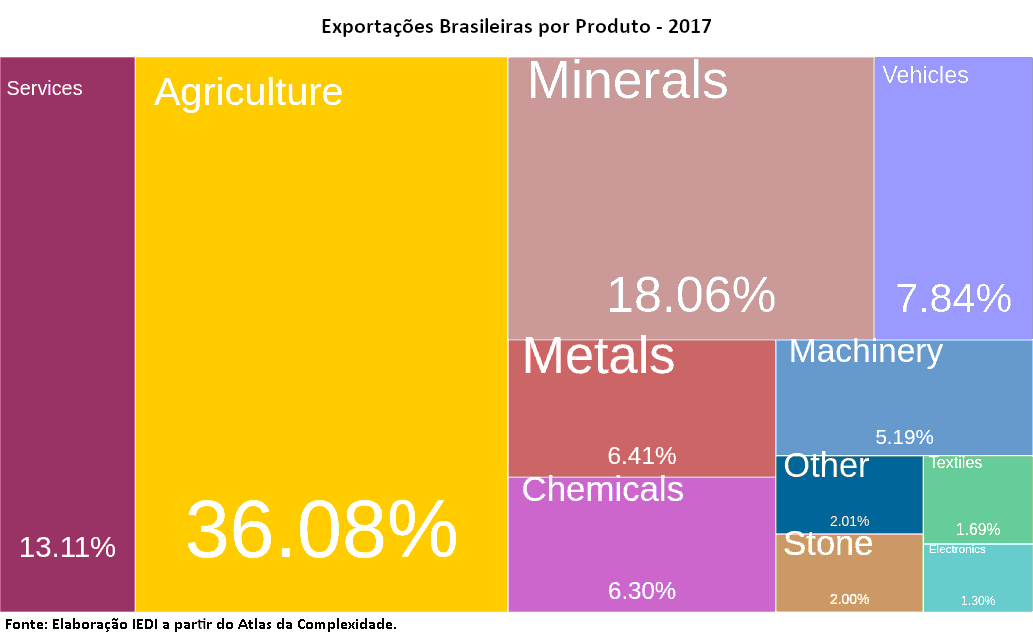

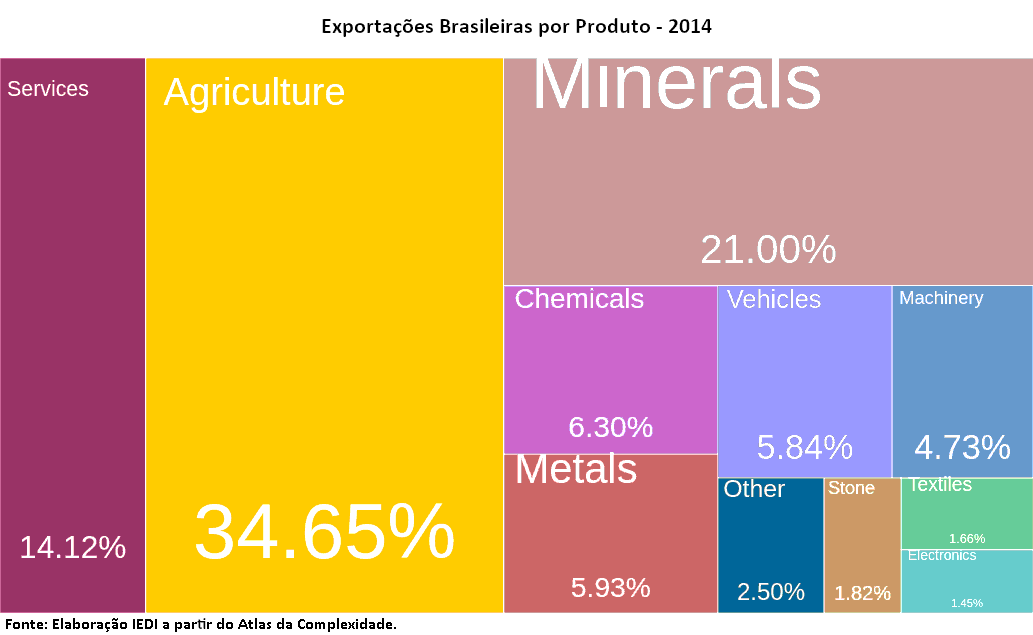

Considerando a composição das exportações brasileiras, nota-se uma alta participação de produtos minerais e agrícolas, que representavam mais de 50% da pauta do país nos dois anos considerados (cada setor é representado por uma cor na figura acima). Todavia, em 2017 houve uma pequena redução do peso da mineração e um suave aumento do setor agrícola. A participação dos veículos, metais e máquinas também cresceu ligeiramente na comparação com 2014. Já na pauta de exportação da China, no mesmo período, predominaram os produtos manufaturados mais elaborados, com destaque para máquinas e produtos eletrônicos, mas o peso do setor têxtil (de menor intensidade tecnológica) manteve-se elevado.

O Índice de Complexidade Econômica (ICE) do Atlas da Complexidade permite a análise das pautas exportadoras em termos da complexidade econômica dos países, que está relacionada à sofisticação de sua estrutura produtiva. Essa sofisticação, por sua vez, é medida a partir da combinação de informações sobre a diversidade da economia de um país no que diz respeito à quantidade e à ubiquidade dos produtos exportados, isto é, o número de países que exportam esses mesmos produtos. De acordo com o indicador, economias sofisticadas seriam diversificadas e exportariam produtos com baixa ubiquidade, pois apenas poucos países produziriam esses produtos sofisticados. O contrário ocorreria para economias pouco sofisticadas.

De acordo com o ICE, os dois países mantiveram praticamente a mesma posição entre 2014 e 2017. O Brasil passou da 49ª posição em 2014 para a 48ª em 2017. Na análise da evolução ao longo do tempo a partir de 2000, quando ocupava a 27a posição no ranking, o Brasil apresentou uma redução (piora) praticamente contínua. Contudo, o ICE aumentou um pouco entre 2014 e 2017 (de 0,21 para 0,24), como reflexo do desempenho do ICE dos outros países. No caso da China, apesar de ligeiras oscilações, houve avanço contínuo a partir de 2000, da 39ª posição para a 18ª em 2014, se mantendo praticamente estável a partir de então (19ª posição em 2017). O ICE também ficou praticamente estável entre 2014 e 2017 (1,29 e 1,30, respectivamente).

Os dados do Atlas da Complexidade também permitem a elaboração do “espaço do produto”, que pode ser utilizado para analisar a estrutura produtiva e contribui, ao lado do ICP, para a análise da complexidade econômica de um país e das suas exportações.

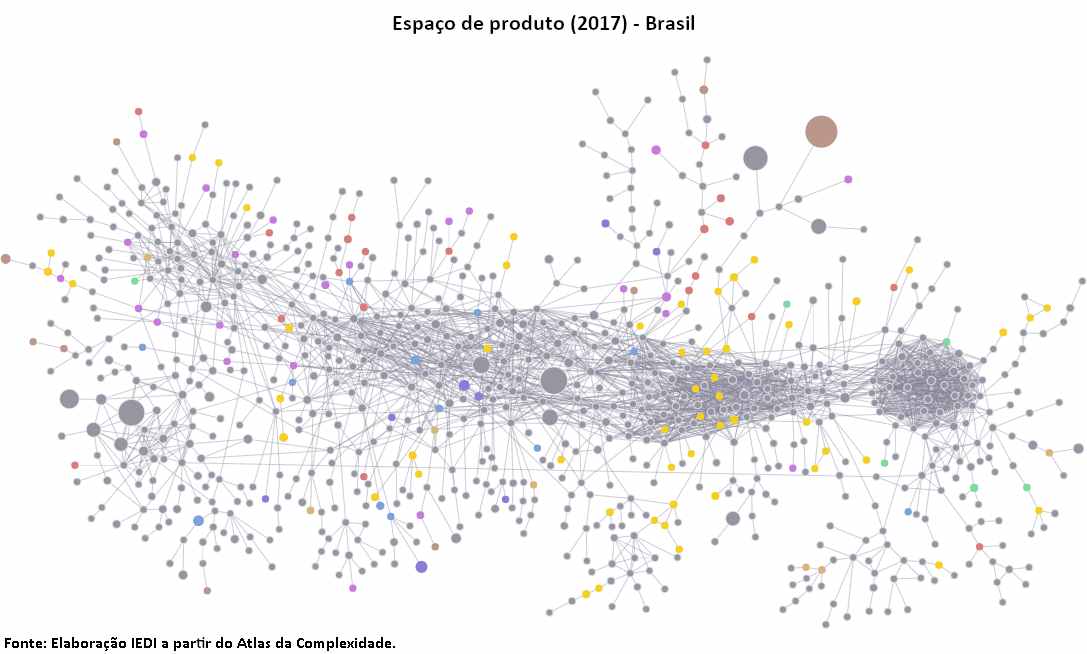

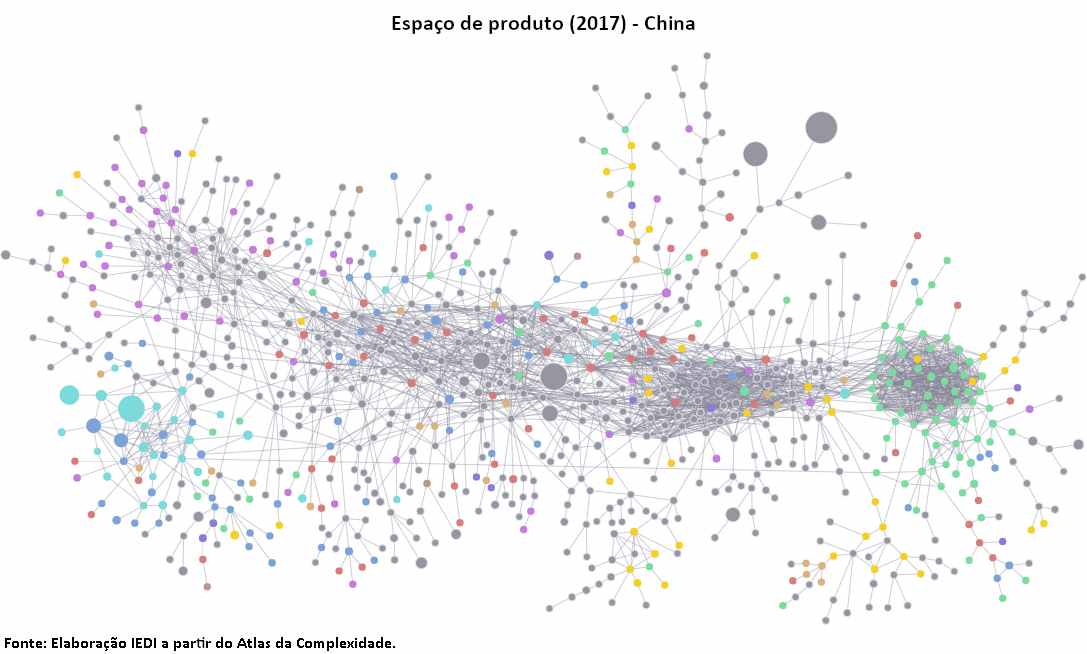

Esse “espaço” mostra os produtos com vantagem comparativa revelada (VCR) – representados pelos pontos coloridos na figura a seguir (como nos demais gráficos, cada cor refere-se a um setor de atividade) – ou seja, cuja participação nas exportações globais foi maior do que se esperaria dado o volume das exportações do país em questão e o tamanho do mercado global desses produtos. Em 2017, a China tinha 377 produtos, mais do que o dobro do Brasil (138 produtos). Um maior número de produtos com VCR indica a maior competitividade do país, mas não necessariamente uma maior complexidade econômica, bem como o potencial de aumentar essa complexidade.

Para avaliar essas duas últimas características, o “espaço de produto” também inclui uma rede formada por pontos cinzas conectados (que formam uma nuvem na área de maior concentração de pontos). A ideia subjacente a essa rede é que novas capacidades serão adquiridas mais facilmente se forem combinadas com outras capacidades já existentes. Por essa razão, os países, provavelmente, passam a produzir novos produtos que utilizam capacidades já disponíveis, ou seja, se tornam mais diversificados se começarem a produzir novos produtos similares aos que já produzem, sendo a similaridade calculada com base no conhecimento necessário para a produção de um produto.

Por exemplo, se o conhecimento para produzir camisetas for similar ao necessário para produzir camisas e diferente do necessário para produzir motores, então a probabilidade de um país que exporta camisetas também exportar camisas é maior do que a probabilidade de passar a produzir e exportar motores.

Assim, a probabilidade de que um par de produtos seja exportado pelo país sugere que esses produtos sejam similares. Essa ideia é utilizada para medir a proximidade entre pares de produtos. O conjunto de todas as proximidades forma uma “rede de espaço de produto”, que conecta pares de produtos que são altamente prováveis de serem exportados. A rede de cada país se diferencia em função dos produtos produzidos, indicados pelos pontos coloridos, enquanto os não-produzidos pelo país estão em cor cinza. Cada cor corresponde a um setor (as mesmas utilizadas no gráfico das exportações acima). Além disso, os produtos mais sofisticados e de maior valor agregado se localizam no centro da rede, enquanto produtos de menor sofisticação e agregação de valor na sua periferia.

A estrutura do espaço do produto é importante pois ela indica a possibilidade de um país passar a produzir novos produtos, o que significa uma diversificação de sua pauta e de sua estrutura produtiva. Um espaço do produto altamente conectado (ou seja, com mais pontos coloridos e pontos da mesma cor, ou seja, mais setores e produtos do mesmo setor, respectivamente) sugere que é mais fácil para essa economia aumentar sua complexidade econômica, ampliando a quantidade de produtos produzidos e exportados. Ao contrário, quando as conexões são dispersas, é mais difícil avançar na complexidade econômica do país. Assim, a probabilidade de a China aumentar sua complexidade econômica é mais alta do que a do Brasil, já que a China apresenta mais pontos coloridos na rede com produtos próximos (da mesma cor) e o Brasil apresenta uma rede mais dispersa com menos pontos, como indicado no gráfico abaixo.

Complexidade das Exportações Brasileiras e Chinesas para Mercados Selecionados

Esta seção analisa as exportações brasileiras e chinesas para os países do Mercosul, Aladi e Nafta, qualificando o tipo de produto exportado a partir do Índice de Complexidade do Produto (ICP). Esse índice mede a diversidade e a sofisticação do know-how produtivo necessário para produzir um bem, fornecido pelo Atlas da Complexidade.

O ICP é calculado com base em quantos países podem produzir o produto e a complexidade econômica desses países. Assim, o índice captura a quantidade e a sofisticação do know-how necessário para produzir o bem. Os produtos mais complexos, que apenas poucos países de alta complexidade podem produzir, incluem maquinários sofisticados, eletrônicos e químicos. Já os produtos menos sofisticados, que a maior parte dos países produz, inclusive aqueles países com menor complexidade econômica, incluem matérias-primas e produtos agrícolas simples. Como os produtos produzidos pelos diversos países se alteram ao longo do tempo, os índices de complexidade do produto também variam. Por exemplo, quando um produto passa a ser menos complexo, significa que mais países passaram a produzir aquele produto.

Como mencionado anteriormente, os dados foram obtidos a partir do cruzamento das informações de tipo de produto e ICP do Atlas da Complexidade com as informações de comércio por produto para diferentes países do Trademap.

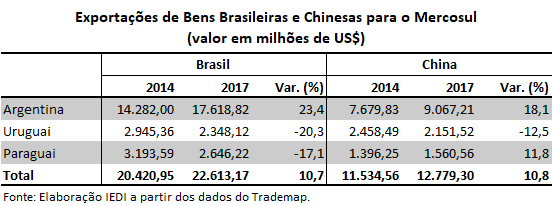

Mercosul. As exportações brasileiras para o Mercosul avançaram 10,7% entre 2014 e 2017, devido ao aumento de 23,4% das exportações para a Argentina, que mais do que compensou o recuo das importações de bens brasileiros pelo Uruguai e Paraguai (em 20,3% e 17,1%, respectivamente). Com isso, a participação da Argentina no total das vendas externas brasileiras para o Mercosul atingiu 77,9% em 2017 (contra 69,9% em 2014). Em contrapartida, o Uruguai passou a responder por 10,4% e o Paraguai por 11,7% do total (frente aos percentuais de 14,4% e 15,6% em 2014, respectivamente)

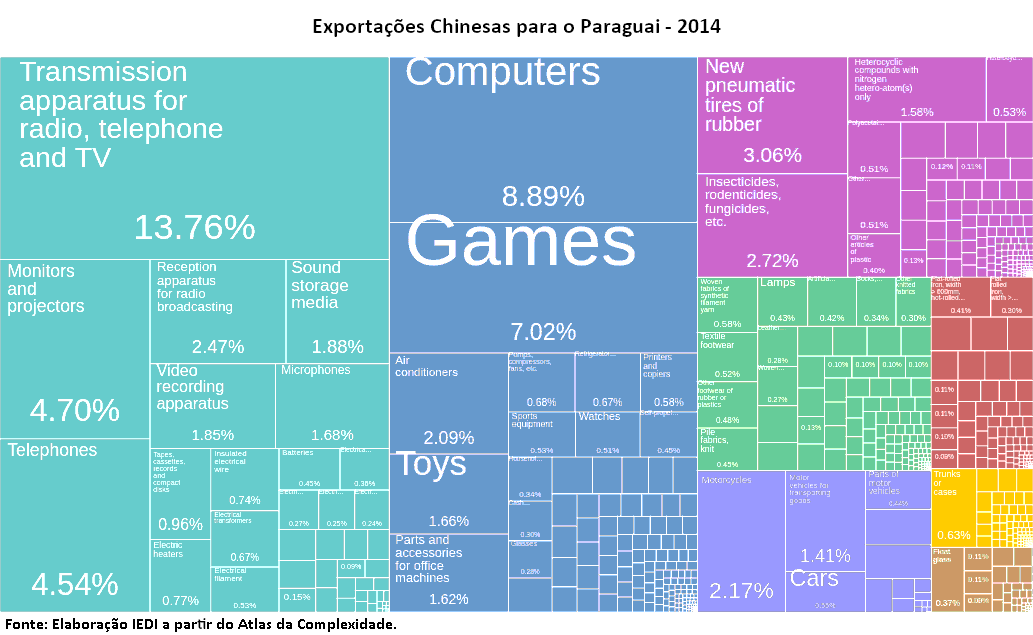

As exportações da China (excluindo o Brasil) cresceram na mesma intensidade, mas continuaram bem inferiores às provenientes do Brasil. Seu principal destino também foi a Argentina, cuja participação no total aumentou de 66,6% em 2014 para 71% em 2017, já que as vendas externas para esse país aumentaram 18,1%, enquanto aquelas direcionadas ao Uruguai recuaram 12,5%. Com isso, o Uruguai passou a responder por 16,8% do total dessas vendas em 2017 (contra 21,3% em 2014). Já as exportações chinesas para o Paraguai aumentaram 11,8% (ao contrário do observado no caso do Brasil), mas esse desempenho não foi suficiente para alterar seu peso no total (que permaneceu no patamar de 12%) devido ao seu valor pouco expressivo.

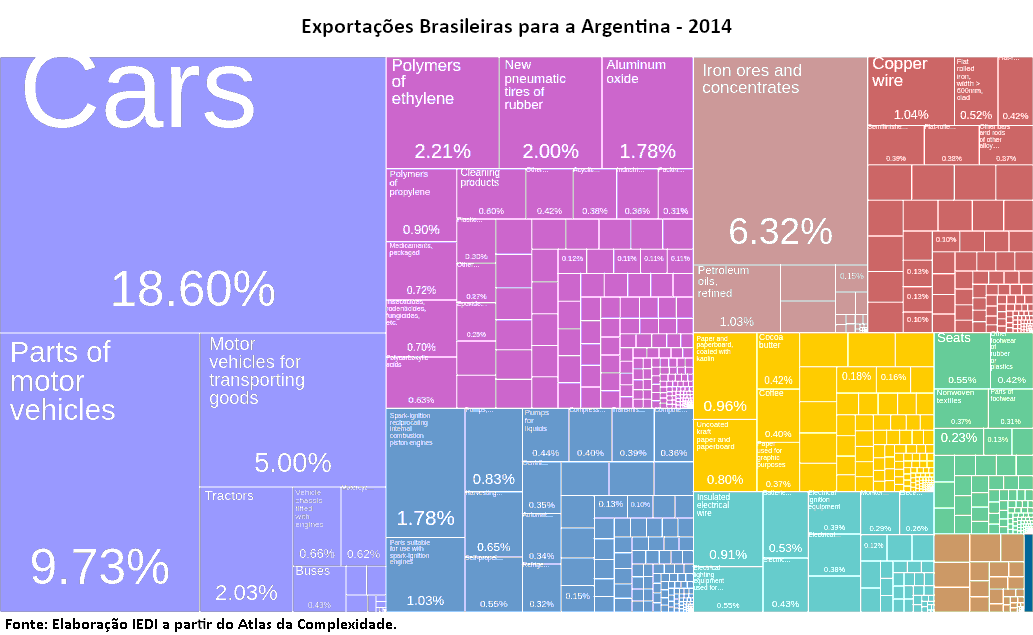

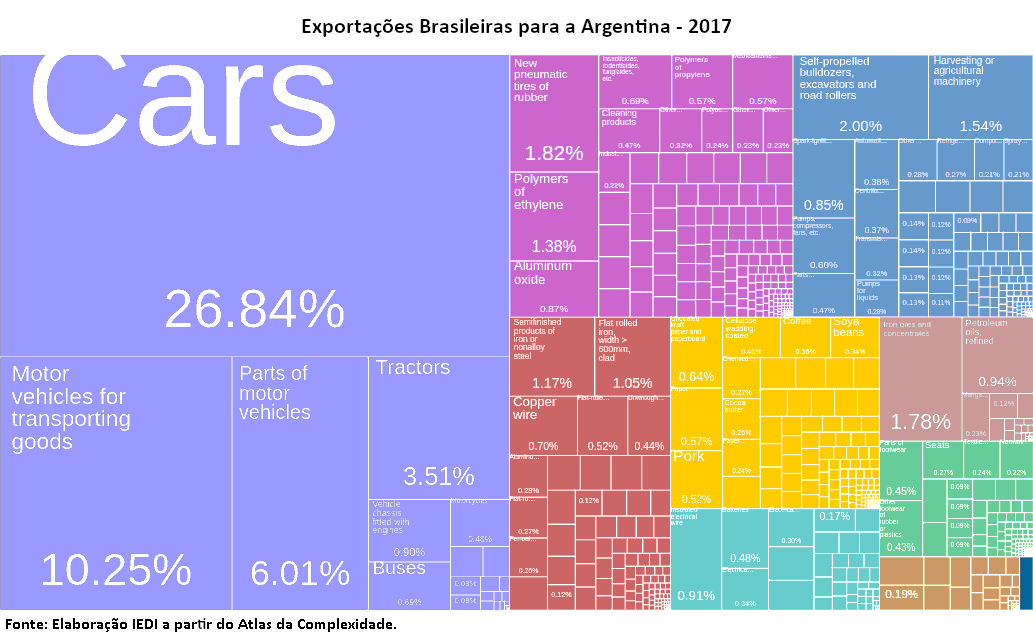

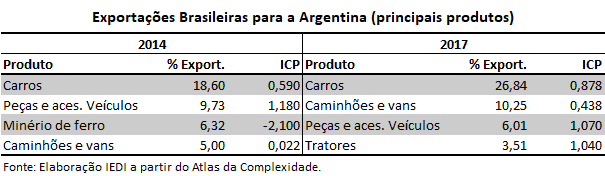

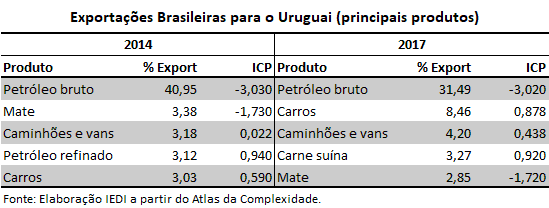

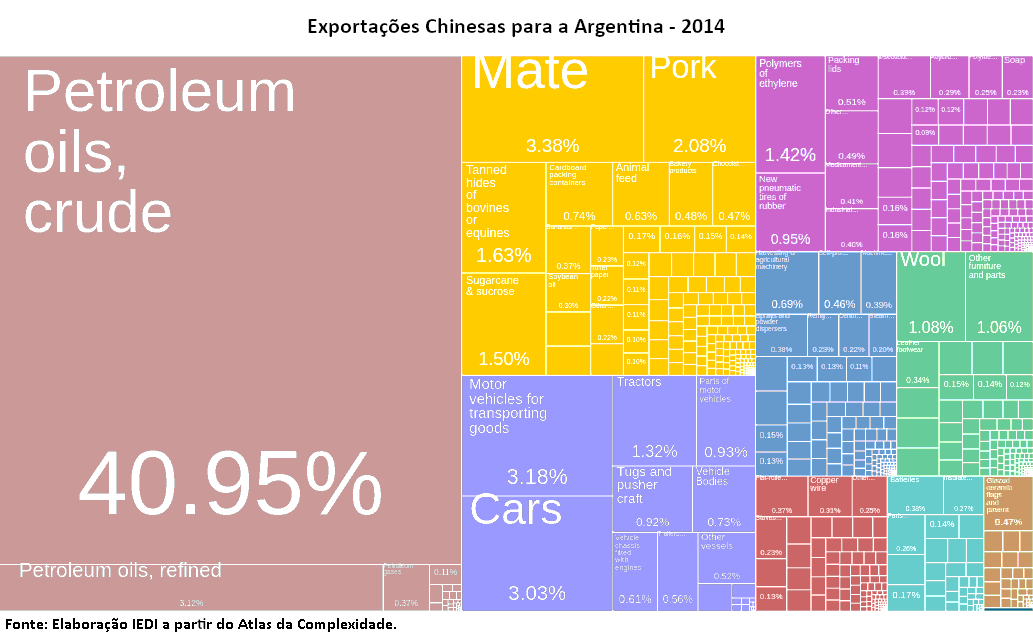

Os principais produtos brasileiros exportados para a Argentina pertencem ao setor de veículos, com um peso importante para “carros”, “peças e acessórios para veículos” e “caminhões e vans”. Entre 2014 e 2017, aumentou a participação de “carros” e, principalmente, de “caminhões e vans”, em detrimento de “peças e acessórios para veículos”. Quando se analisa o ICP, nota-se que “peças e acessórios para veículos” apresentam um índice mais alto, refletindo uma maior complexidade do produto em relação aos demais. Entretanto, a participação das exportações brasileiras desse produto para a Argentina caiu entre 2014 e 2017. Já os produtos que aumentaram de participação nas exportações têm ICP relativamente mais baixo (“carros” e, sobretudo, “caminhões e vans”), mas em ambos os casos o índice aumentou no período analisado. Vale mencionar igualmente outra mudança positiva em termos do ICP: o minério-de-ferro (cujo ICP é negativo) deixou de figurar entre os principais produtos brasileiros exportados para a Argentina, sendo substituído por “Tratores”, do setor de veículos e com um ICP relativamente mais elevado. Assim, considerando os quatro produtos mais exportados, pode-se afirmar que a pauta brasileira para a Argentina tornou-se mais complexa em 2017 em relação à 2014.

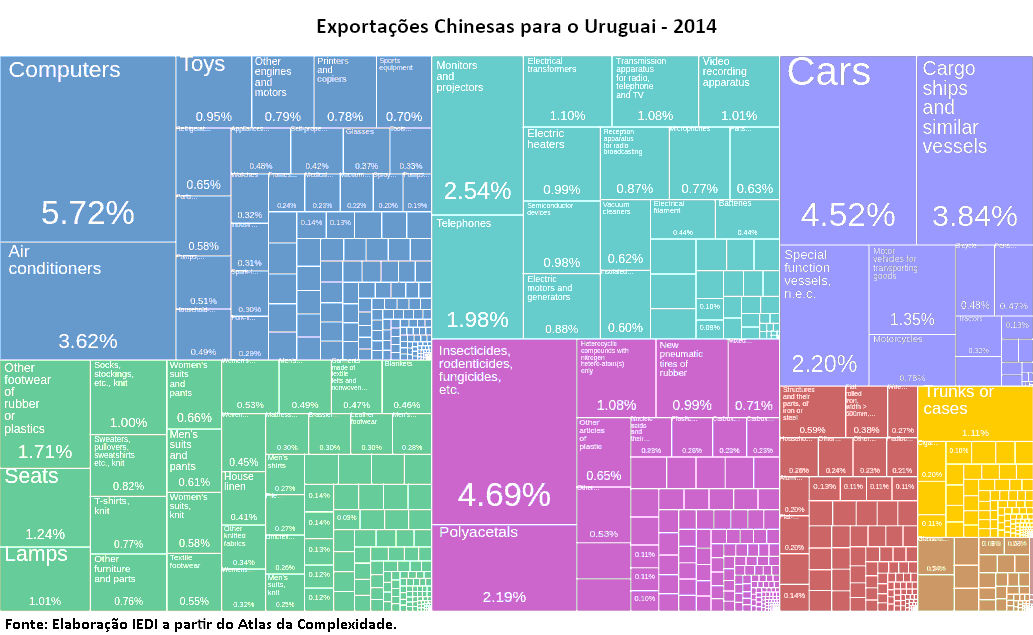

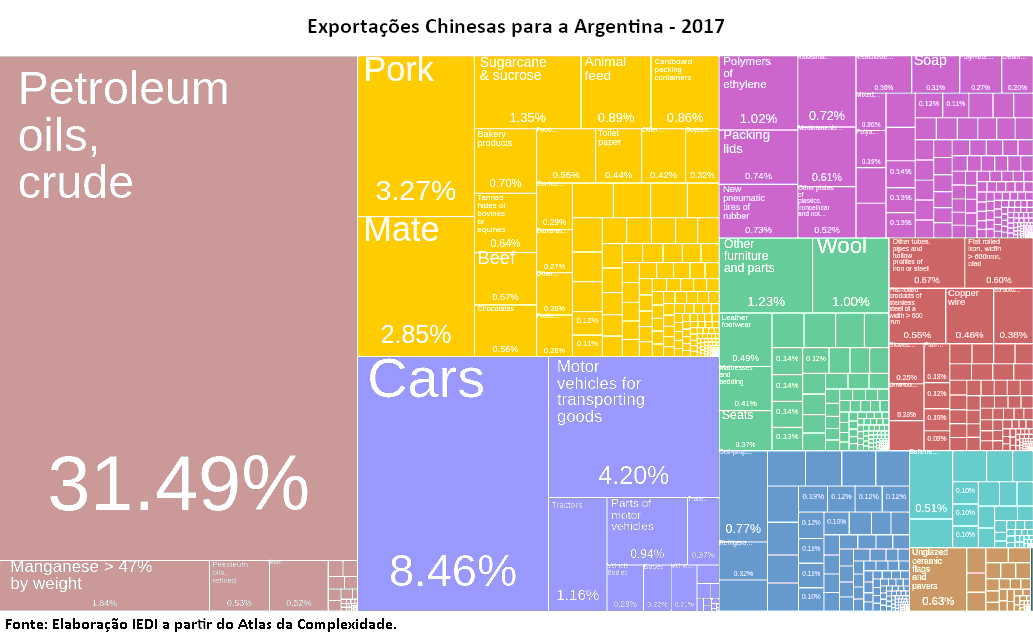

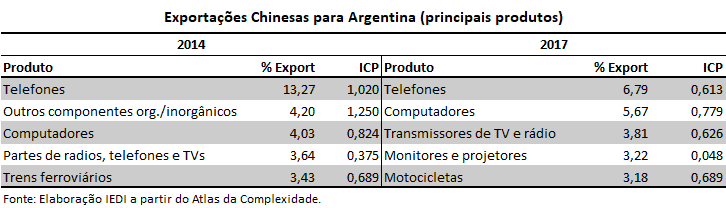

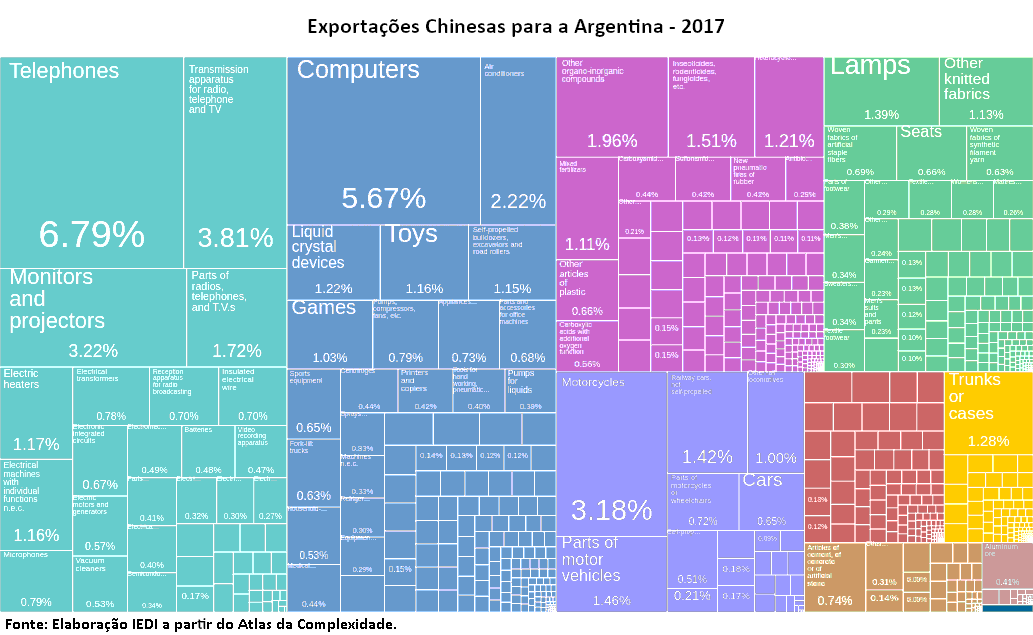

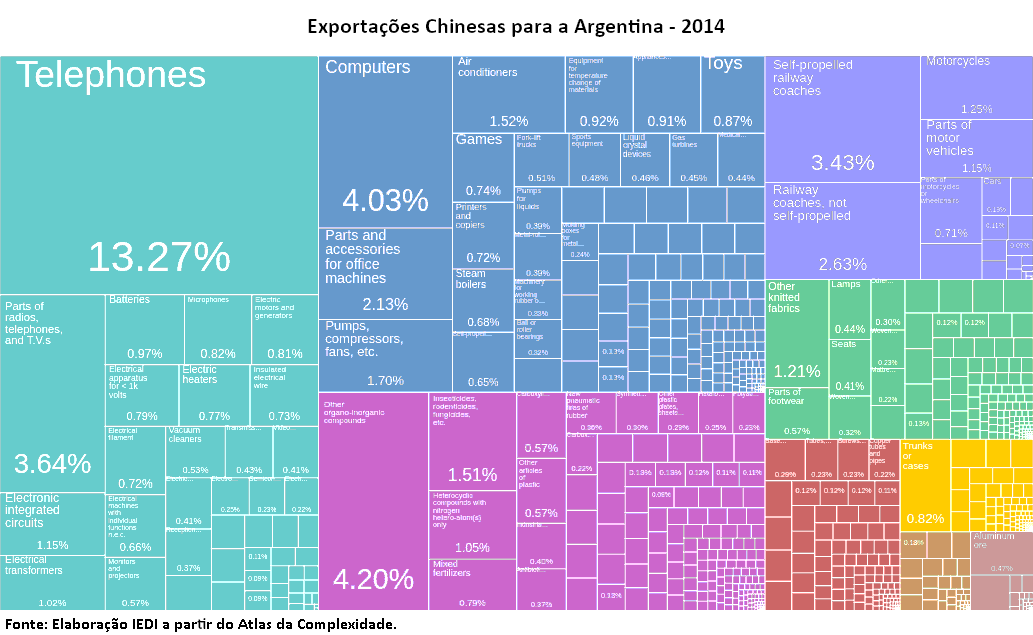

A pauta exportadora chinesa para a Argentina é bastante diferente da brasileira. Os destaques em termos de participação no total em 2017 foram os produtos eletrônicos, sobretudo “telefones” “transmissores de TV e rádio” e “monitores de projetores”. Também há uma participação importante do setor de máquinas devido às exportações de “computadores”, que se tornou o segundo principal produto em 2017, após “telefones”. “Motocicletas” do setor de veículos aumentou igualmente sua participação em 2017, se tornando o 5º produto mais exportado, enquanto “trens ferroviários”, do mesmo setor, perdeu participação. Assim, a China tem uma pauta exportadora mais diversificada para a Argentina, mas na comparação entre 2014 e 2017 houve uma piora em termos de complexidade. Comparando os dois países, pode-se afirmar que o Brasil tem uma pauta exportadora para a Argentina com produtos relativamente mais complexos do que a China.

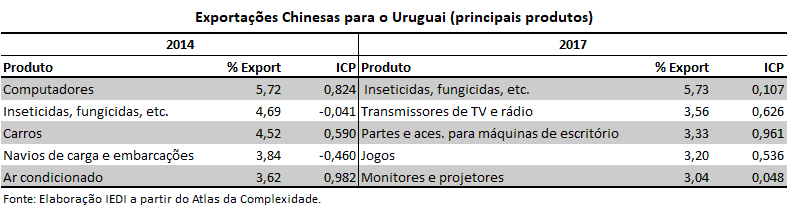

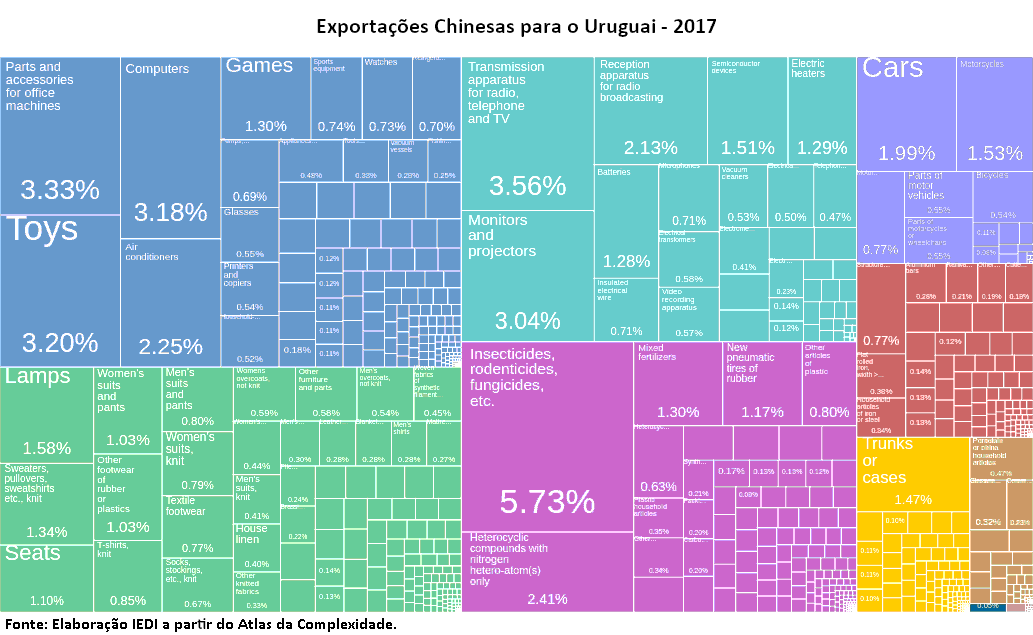

Assim como no caso da Argentina, as exportações chinesas para o Uruguai são mais diversificadas do que as brasileiras, com peso significativo de produtos eletrônicos, como “transmissores de TV e rádio” e “monitores e projetores” e “jogos”, com ICP relativamente elevado. Contudo, produtos com baixo ICP também estiveram presentes, como “inseticidas, fungicidas” do setor químico, que se tornou o principal produto exportado em 2017. Mas, em contrapartida, houve uma mudança favorável na 3ª posição no ranking de produtos mais exportados no período em tela, pois “carros” foram substituídos por “peças e acessórios para veículos”, com maior ICP.

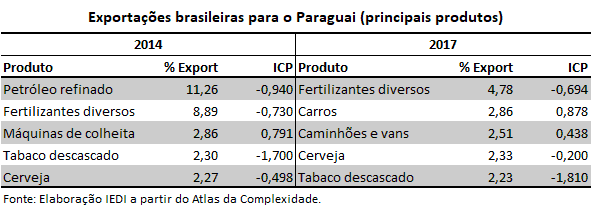

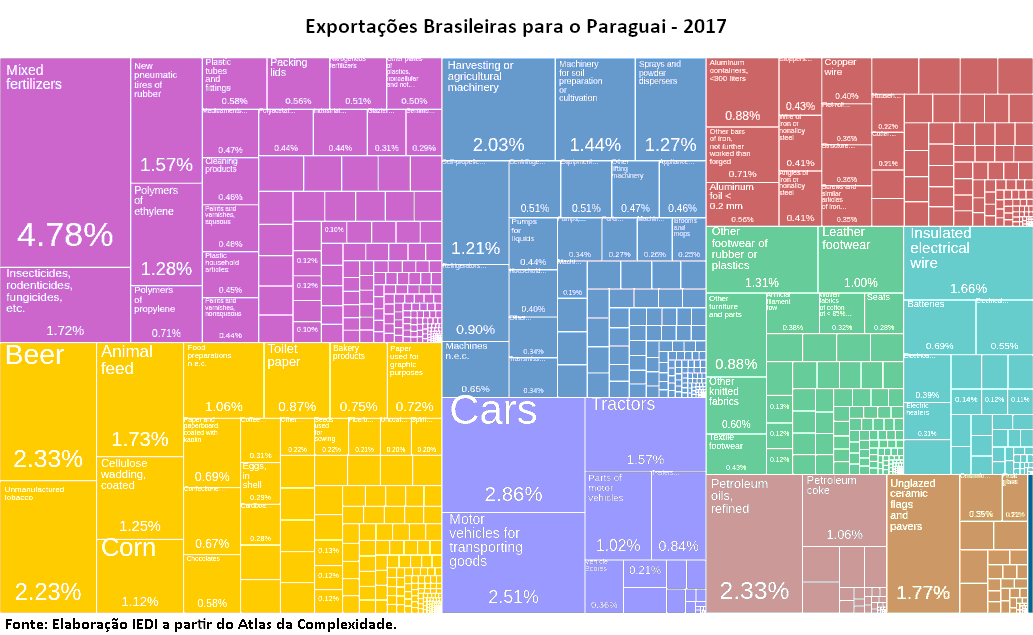

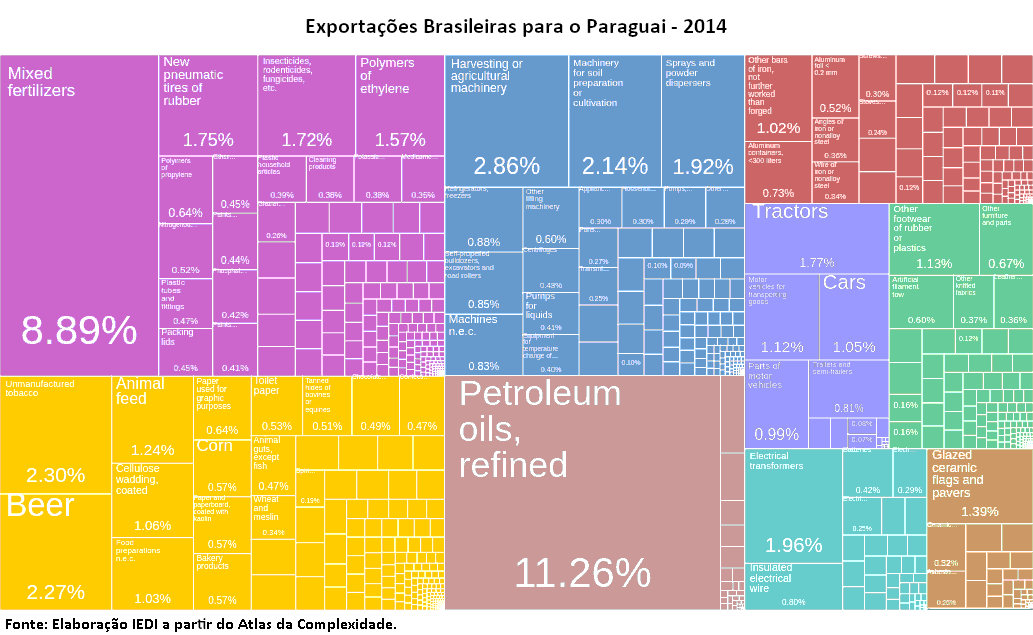

As exportações brasileiras para o Paraguai, que recuaram entre 2014 e 2017, são diversificadas e concentradas em produtos com baixo ICP. Considerando os cinco principais produtos, houve mudanças importantes entre 2014 e 2017, que resultaram numa pequena melhora em termos de ICP na comparação com 2014 em função, principalmente, do aumento da participação de “carros” do setor de veículos, que se tornou o 2º principal produto exportado. Contudo, o 1º lugar no ranking continuou ocupado por produto com ICP negativo, “fertilizantes diversos”, que era o 2º principal em 2014.

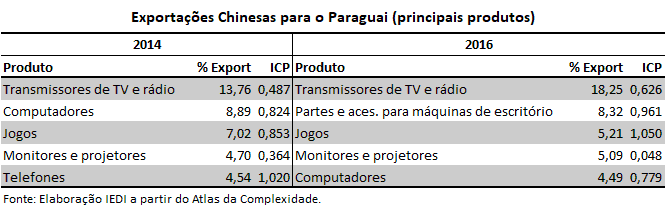

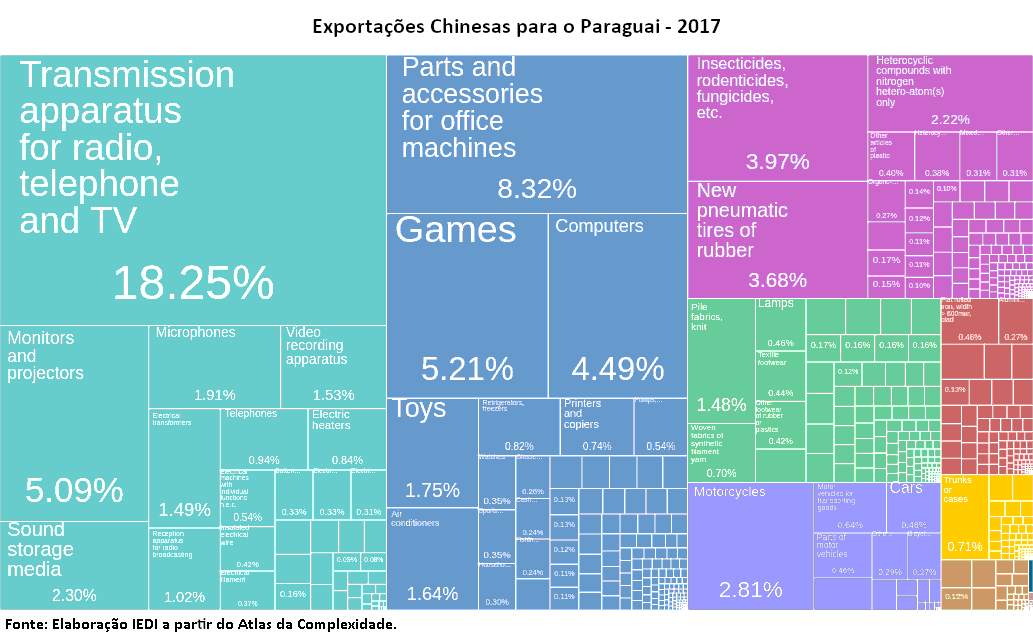

Já no caso das exportações chinesas para o Paraguai, houve poucas mudanças no período em tela. Apesar da pequena participação no total, predominam produtos mais elaborados, sobretudo do setor de eletrônicos (como “transmissores de TV e rádio” e “monitores e projetores”) e do setor de máquinas (“computadores”, “partes e aces. para máquinas” e “jogos”). Os produtos exportados com maior ICP em 2017 foram “partes e aces. para máquinas” e “computadores” (2º e 5º mais exportados).

Em suma, no Mercosul, embora a pauta de exportação chinesa para os três países da região tenha uma composição em geral mais positiva em termos de complexidade de produto nos dois anos analisados, houve uma melhora do desempenho das exportações brasileiras por esse critério, em função do crescimento das exportações para a Argentina, nas quais predominam produtos de ICP mais elevado na comparação com aquelas destinadas para o Paraguai e Uruguai (que recuaram no período).

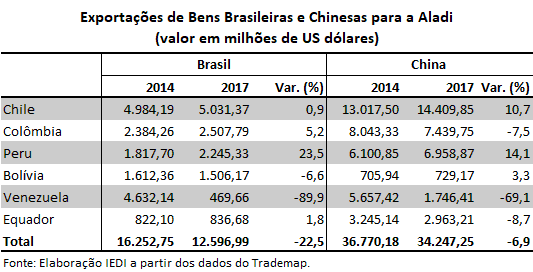

Aladi. As exportações brasileiras para a Aladi (Chile, Colômbia, Peru, Bolívia, Venezuela e Equador) diminuíram 22,5% entre 2014 a 2017 em decorrência, sobretudo, da forte queda (-89,9%) das exportações para a Venezuela (associada à grave crise econômica neste país), que era o principal destino em 2012. Em 2014 e 2017, essa posição foi assumida pelo Chile, que absorveu 60% do total em 2017. Ao contrário do Mercosul, para essa região as exportações chinesas são muito superiores às brasileiras e recuaram bem menos no período em tela (-6,9%), sendo o Chile também o mercado mais importante, responsável por 58% do total em 2017. A maior queda ocorreu igualmente nas vendas externas para a Venezuela (-69,1%) em decorrência da forte crise econômica nesse país.

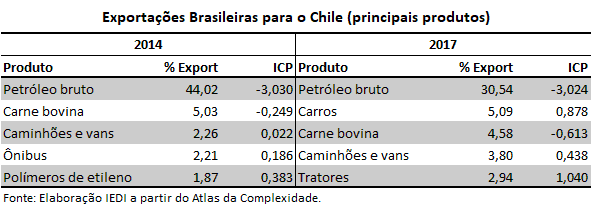

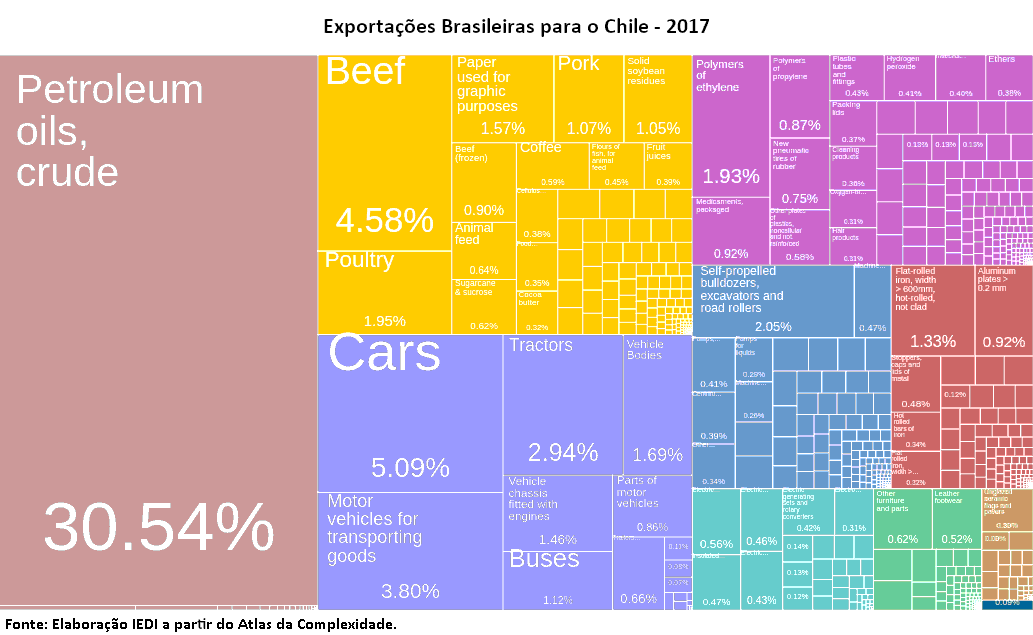

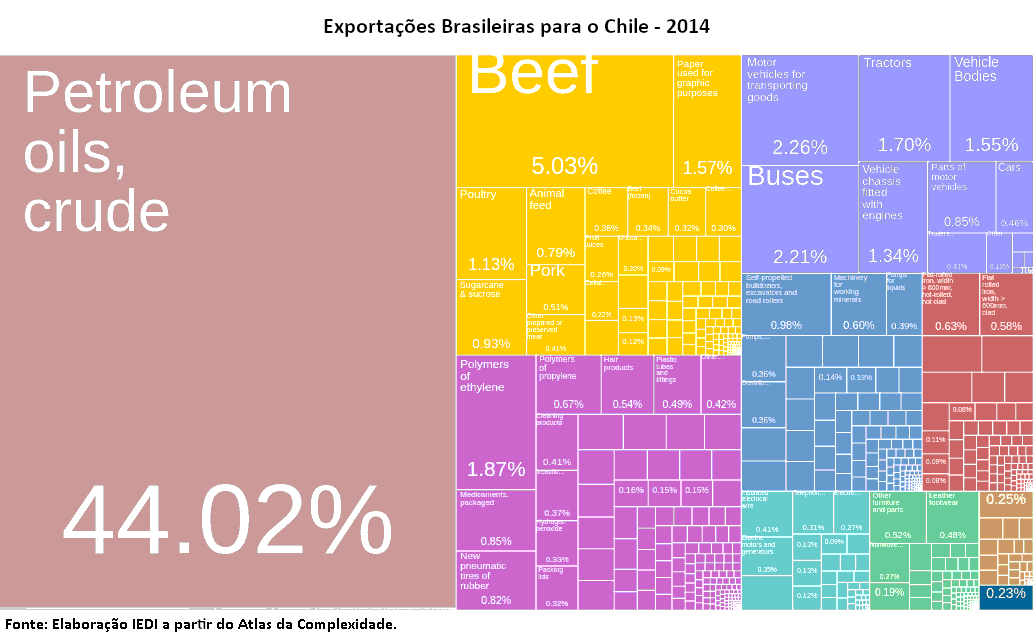

Nas exportações brasileiras para o Chile, que aumentaram somente 0,9% no período analisado, predominaram nos dois anos “petróleo bruto” e produtos do setor de veículos (“carros”, “caminhões e vans” e “tratores” em 2017). Também aparecem produtos menos elaborados com importância relativa na pauta, como carne bovina. O ICP dos produtos brasileiros exportados para esse país é relativamente baixo, indicando uma pauta pouco sofisticada. Entretanto, apesar do alto peso do “petróleo bruto”, há produtos como “carros” e “tratores” que tem ICPs relativamente mais elevados.

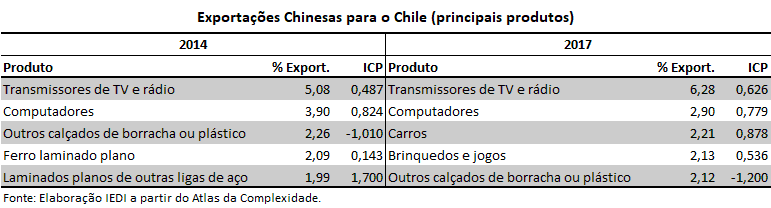

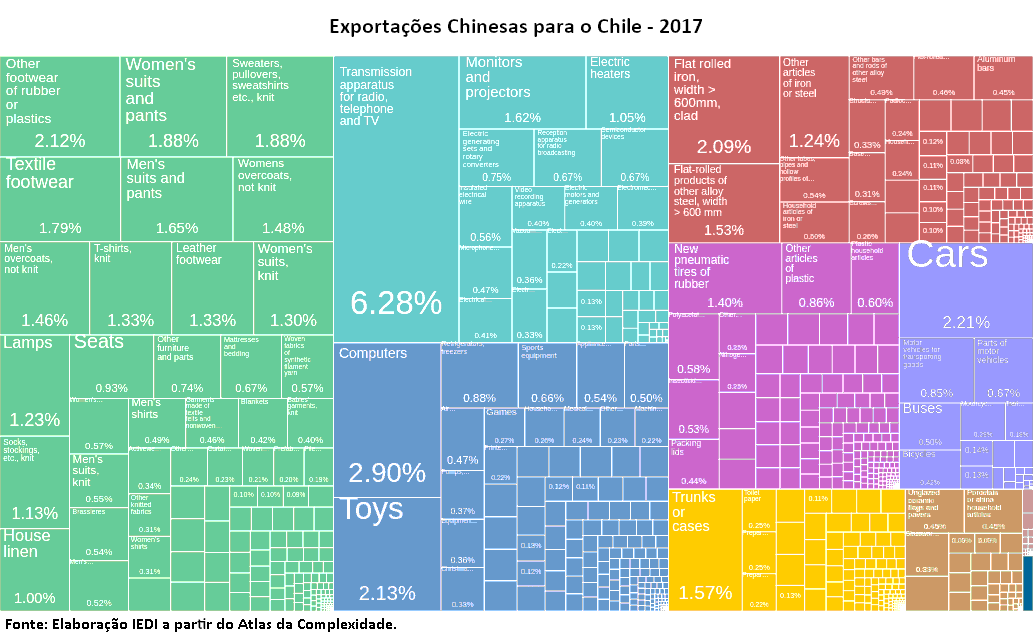

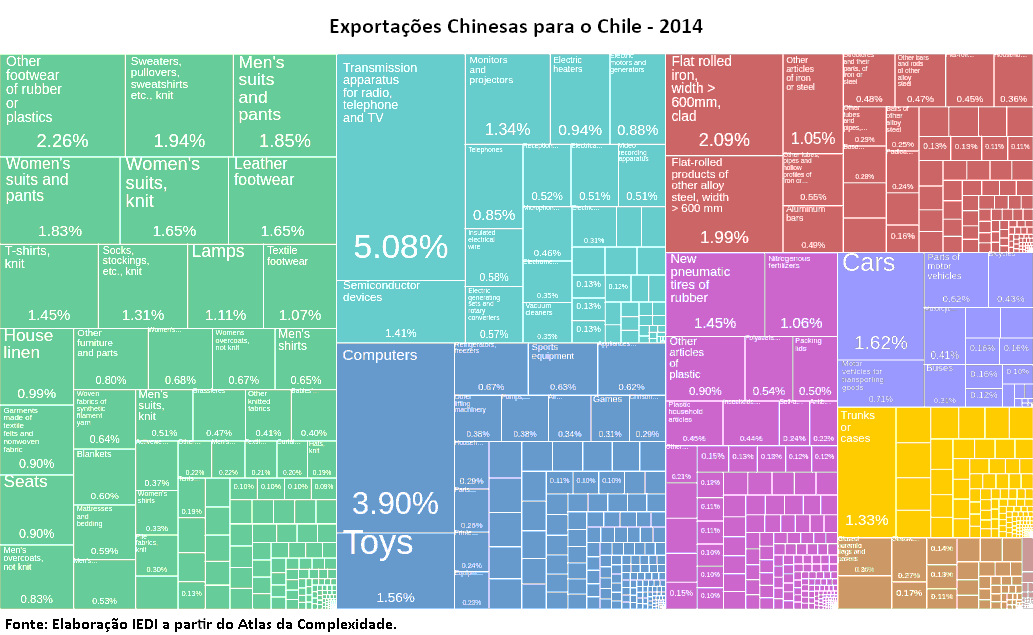

Já as exportações chinesas para o Chile, além de terem crescido 10,7% na comparação de 2017com 2014, são mais diversificadas, com uma expressiva participação do setor de vestuário, seguido pelos setores de eletrônicos e de máquinas. Contudo, considerando os principais produtos exportados em 2017, os destaques foram “transmissores de TV e rádio”, “computadores” e “carros” do setor de veículos, com ICP maior do que dos produtos do setor de vestuário. O único produto desse setor que respondeu por mais de 2% total em 2017 foi “Outros calçados de borracha ou plástico” (cujo ICP é negativo), que passou da 3ª posição 2014 para a 5ª posição 2017. Em contrapartida, “laminados planos de outras ligas de aço”, cujo ICP é elevado (1,7) e ocupava a 5ª posição em 2014, perdeu participação e deixou de constar no ranking dos produtos mais exportados em 2017. Assim, pode-se afirmar que a pauta de exportações da China para o Chile é mais diversificada que a do Brasil e com uma participação maior de produtos com grau de complexidade relativamente maior do que os exportados pelo Brasil. Além disso, notamos que a China passou a exportar produtos que são tradicionalmente exportados pelo Brasil, como “carros”.

No caso das exportações brasileiras para a Colômbia, que aumentaram 5,2% no período em tela (a 2ª maior taxa de crescimento no âmbito da Aladi, após o Peru), em 2017 os setores químico, de veículos, alimentos e máquinas foram os mais importantes da pauta. Assim como no caso das exportações brasileiras para os outros países analisados, os produtos principais apresentam um baixo ICP. Na comparação de 2017 com 2014, uma mudança positiva foi o aumento da participação de “carros”, que se tornou o principal produto exportado com uma participação de 7,19% do total e ICP maior do que “hidrocarbonetos acíclicos”, que ocupava essa posição em 2014. Em contrapartida, “preparação de alimentos”, com ICP muito baixo, assumiu a 2ª posição no ranking.

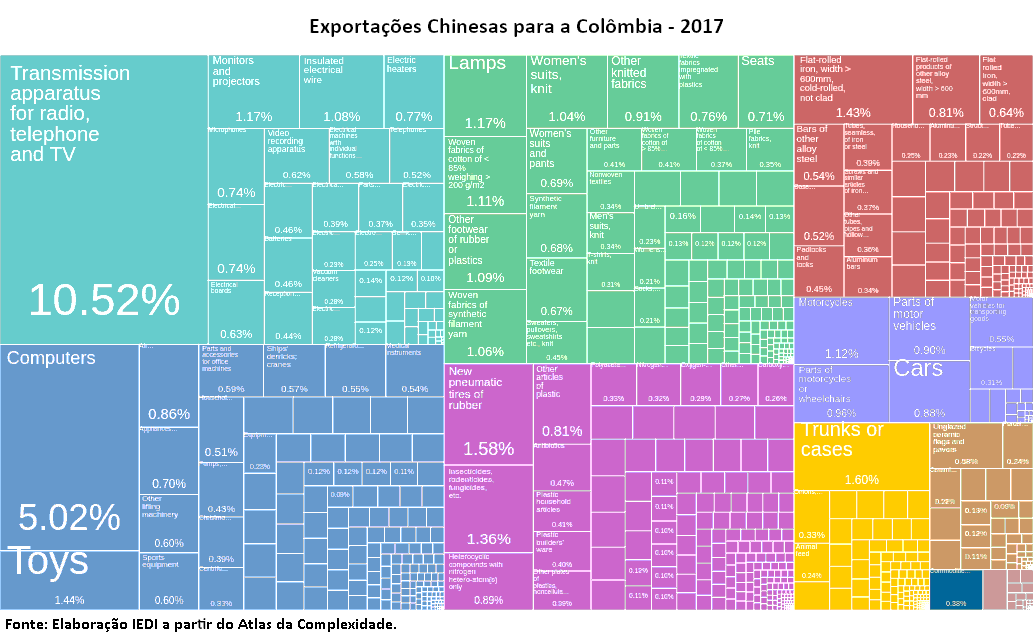

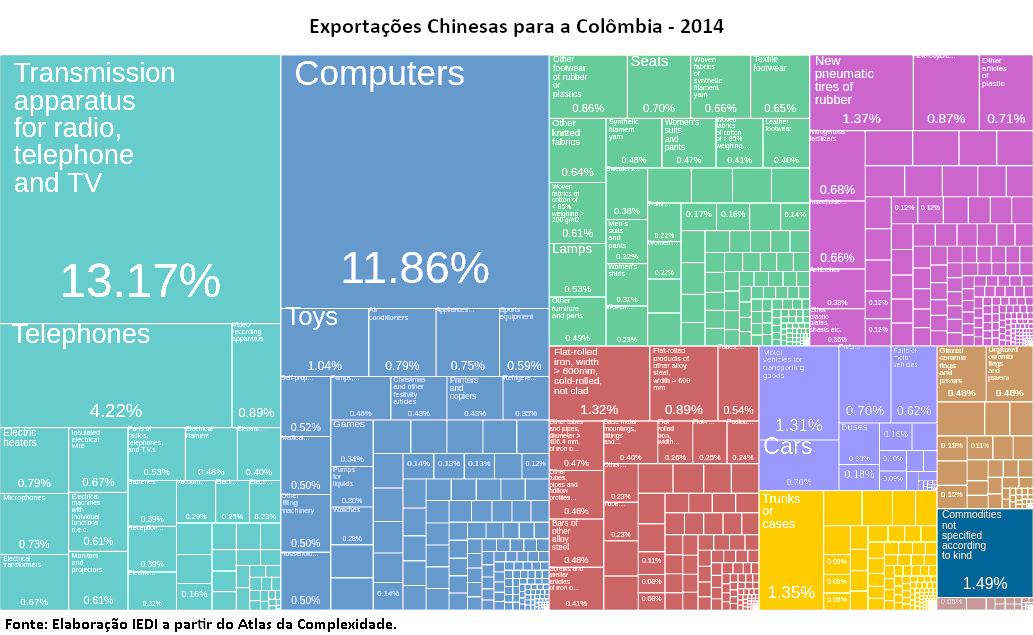

As exportações chinesas para a Colômbia recuaram 7,9% e seguiram o mesmo padrão observado nos demais países analisados, com uma alta presença do setor de eletrônicos, seguido pelo de máquinas e de vestuário. Em 2017, o setor químico aumentou sua participação. Considerando os produtos mais exportados, “Transmissores de TV e rádio” e “Computadores”, com ICP maior que os demais, se mantiveram como os 1º e 2º produtos mais exportados, mas houve uma piora na 3ª posição entre 2014 e 2017, com a substituição de “telefones” (ICP de 1,02) por “baús e malas” (ICP de -0,835).

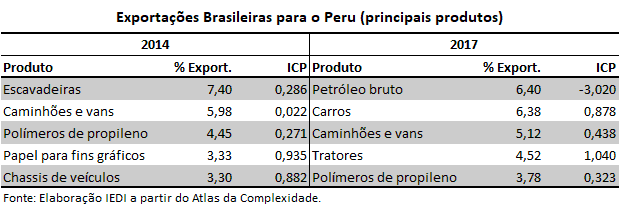

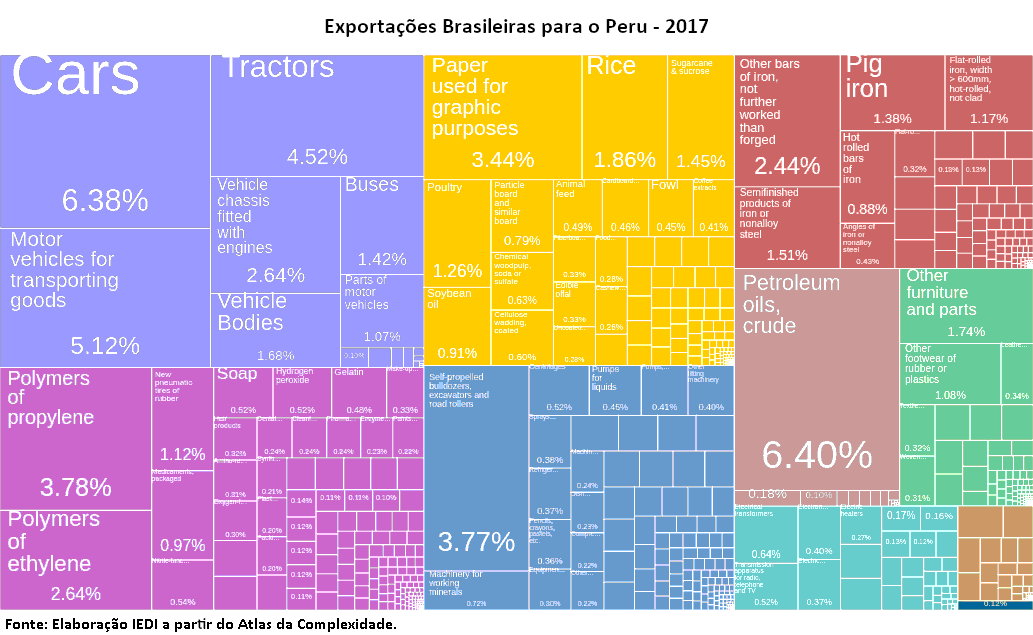

Nas exportações brasileiras para o Peru, que registraram a maior taxa de crescimento entre os países da região no período analisado (23,5%), os setores de veículos, químico, alimentos e máquinas também apresentaram uma participação significativa. Todavia, na análise dos principais produtos exportados, “petróleo bruto” (com ICP negativo de -3,02) assumiu o 1º lugar em 2017, com uma participação de 6,4% no total. Já nas três posições seguintes, houve melhora em relação a 2014 na composição em termos de ICP: “carros”, assumiu a 2ª posição; “caminhões e vans” passaram da 2ª para a 3ª posição (sendo que ambos tiveram um aumento no ICP); e “tratores”, com ICP superior a 1, se tornou o 4º produto mais exportado.

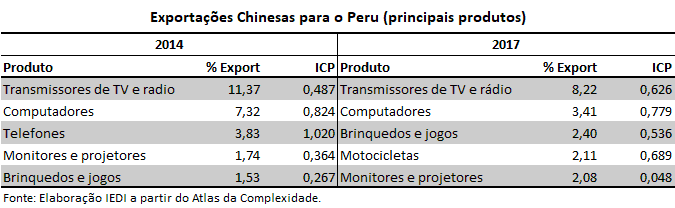

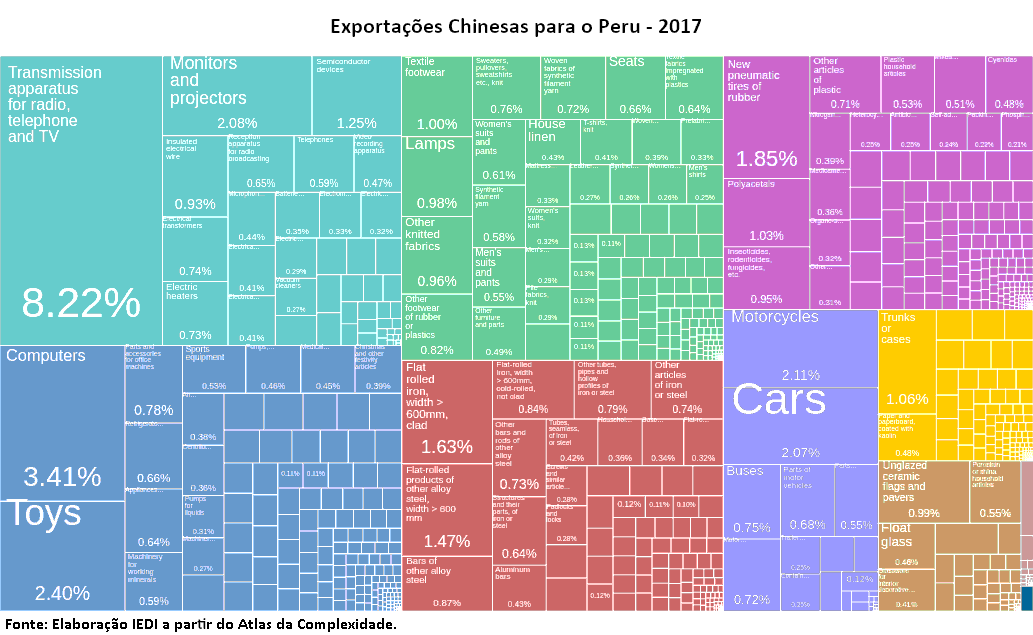

As exportações chinesas para o Peru também aumentaram, embora em menor intensidade do que as brasileiras (14,1%), sob liderança dos setores de eletrônica e máquinas, mas os setores têxteis e de metais também têm um peso relevante. Já no ranking dos principais produtos exportados pela China para o Peru em 2017, figuram somente produtos dos setores líderes (“transmissores de TV e rádio”, “computadores”, “brinquedos e jogos” e “monitores”), além de motocicletas (do setor de veículos), mas em todos casos o ICP é inferior à unidade (ou seja, não podem ser considerados produtos de alta sofisticação).

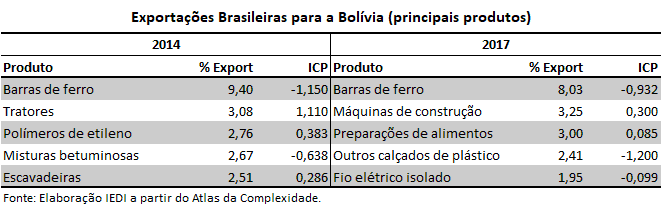

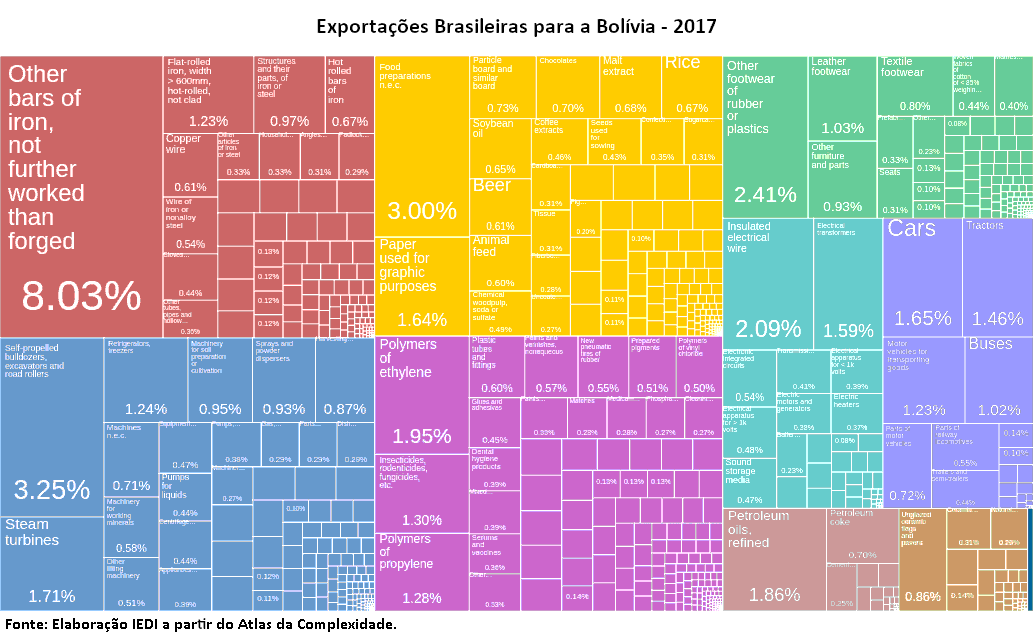

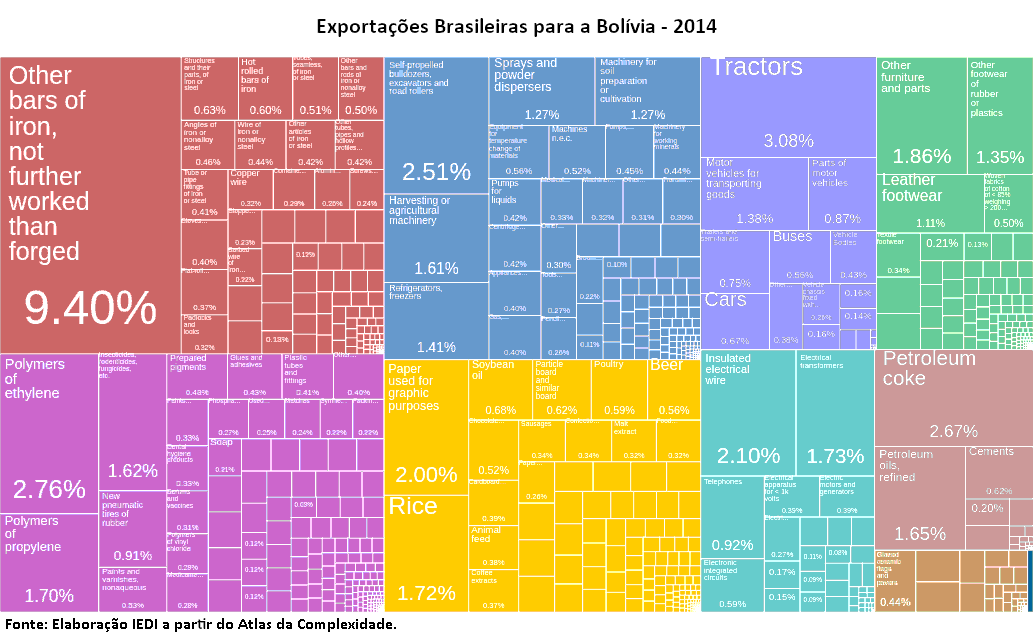

Nas exportações brasileiras para a Bolívia, os setores líderes são químico, máquinas, alimentos e metais. Neste último caso, “barras de ferro” aparecem como o produto mais importantes (8% do total em 2017), cujo ICP é negativo. Assim como no comércio brasileiro com os demais países da Aladi, as principais exportações brasileiras para a Bolívia têm um ICP relativamente baixo. O produto com maior complexidade na lista dos cinco principais é “máquinas de construção”.

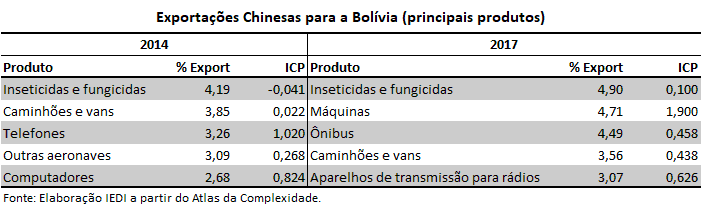

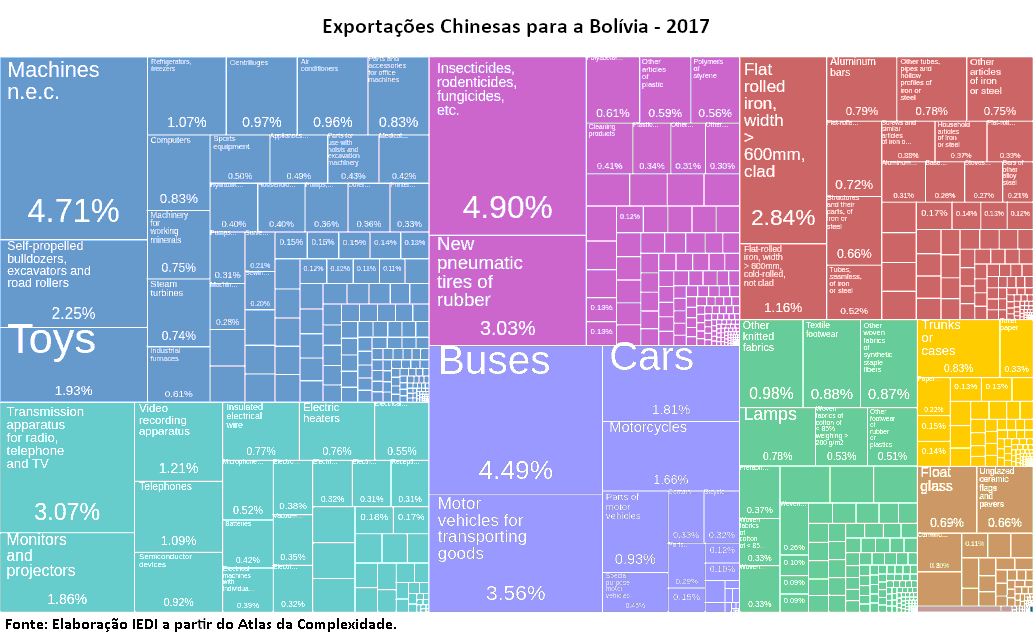

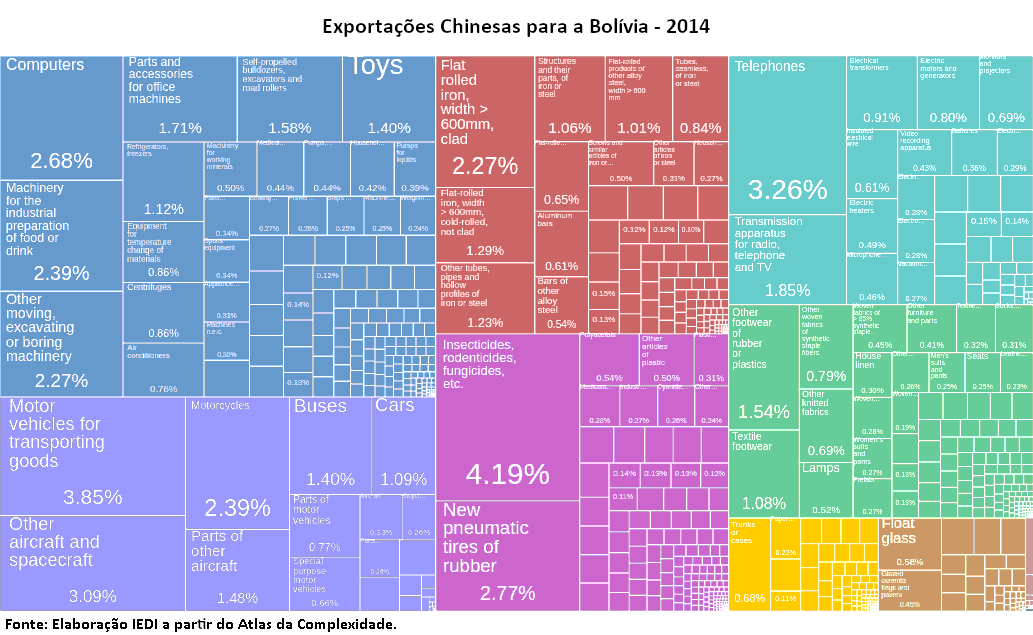

Nas exportações chinesas para a Bolívia, os principais setores são de máquinas, eletrônico, químico e de veículos. O produto com maior participação no total em 2014 e 2017 foi “inseticidas e fungicidas”, cujo ICP é muito baixo, mas considerando os 5 produtos mais exportados, a composição em termos de complexidade melhorou no período em tela em função, sobretudo, do aumento da participação de “máquinas” (ICP é de 1,9), que se tornou o 2º mais exportado em 2017.

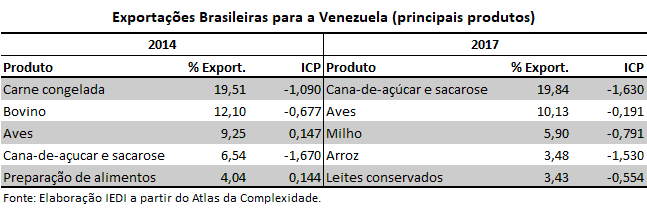

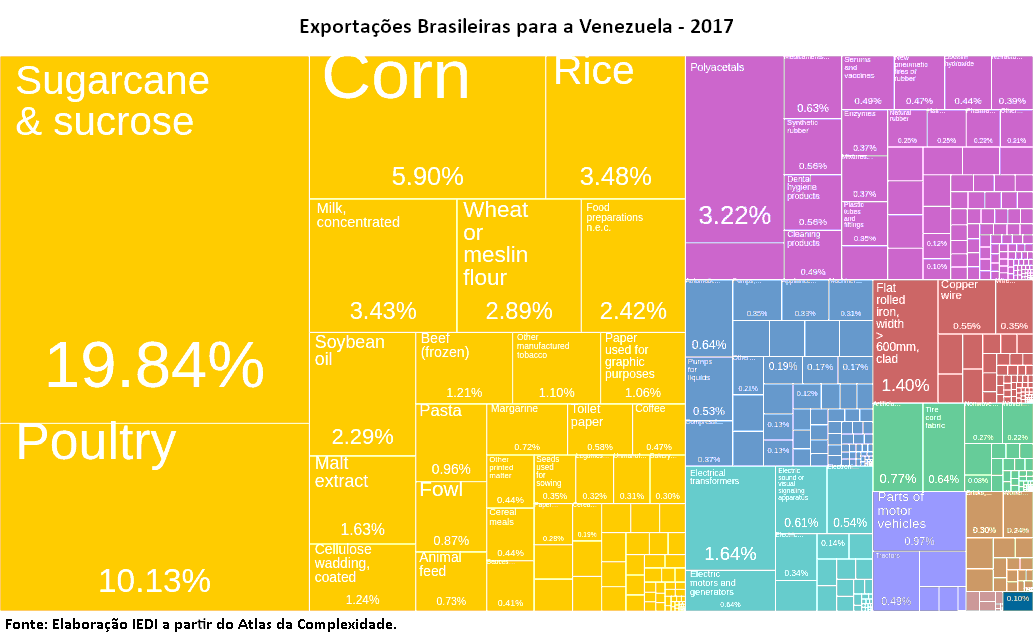

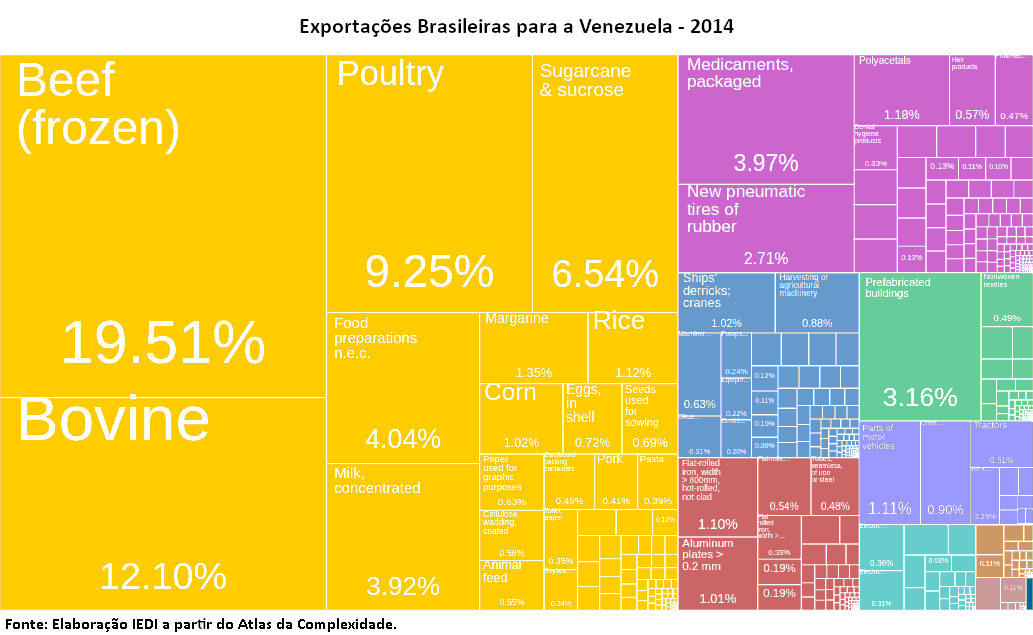

As exportações brasileiras para a Venezuela, que sofreram forte retração (de quase 90%) em função da crise econômica nesse país (como já mencionado), têm uma pauta diferente das exportações para os demais países da Aladi, com uma alta presença do setor de alimentos, que tem uma participação de mais de 50% no total. Os principais produtos exportados pelo Brasil para a Venezuela em 2017 têm baixos ICP, todos com índice negativo.

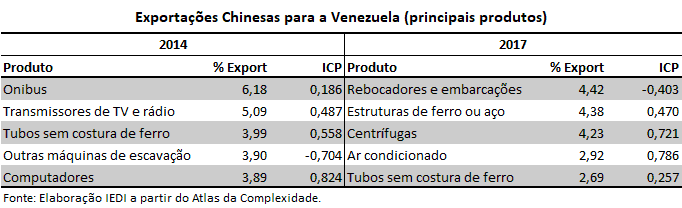

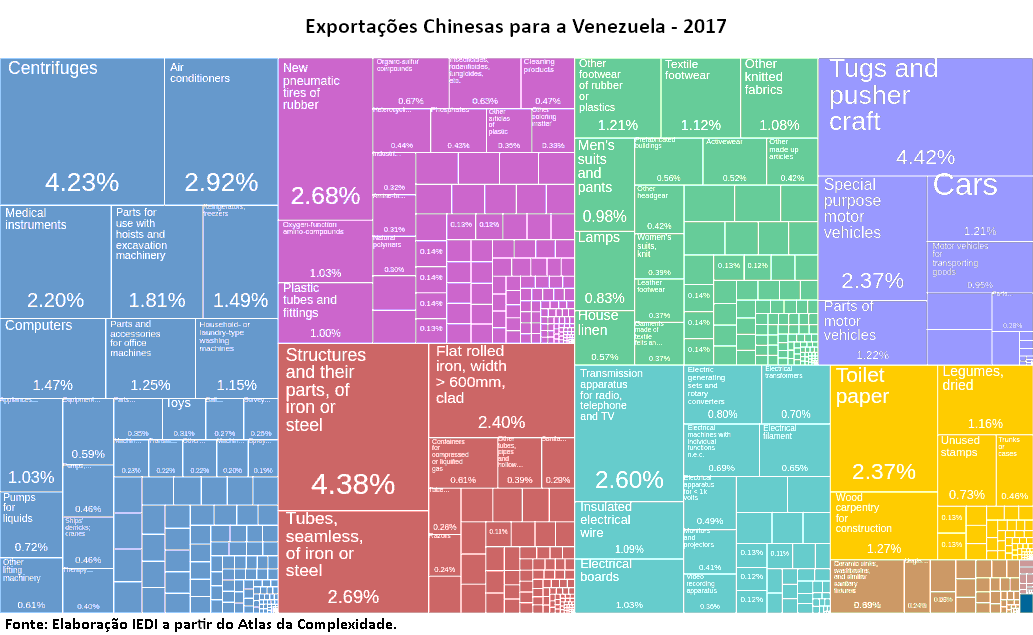

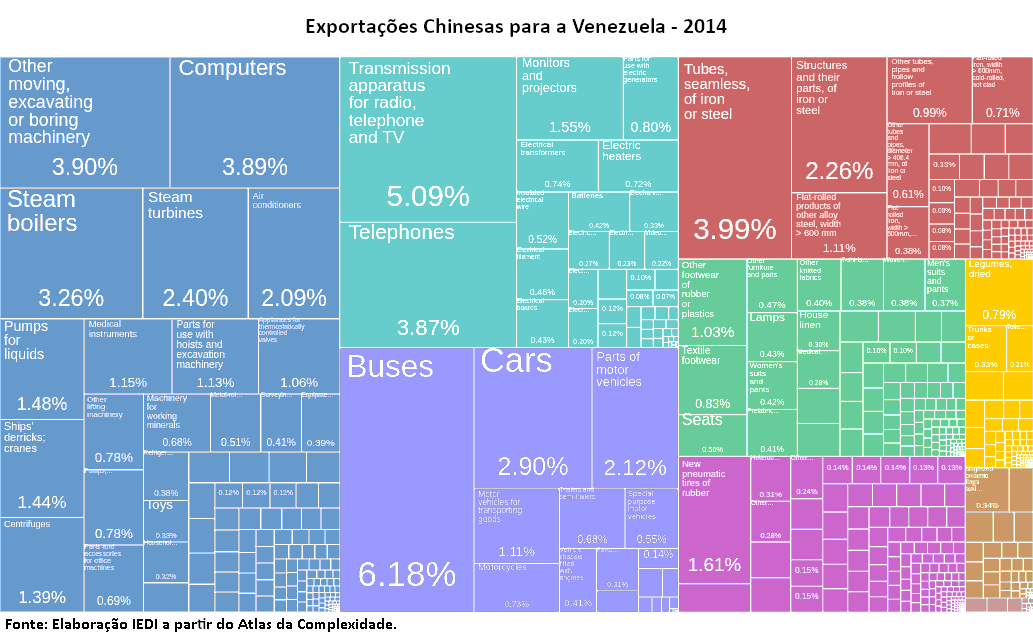

Já as exportações chinesas para a Venezuela têm uma participação mais alta de produtos manufaturados, com destaque para o setor de máquinas nos dois anos analisados. Na comparação de 2017 com 2014, aumentou a participação dos setores de químicos e metais e reduziu aquela dos setores de eletrônicos e veículos. Contudo, na pauta de 2017, “rebocadores e embarcações” (com ICP negativo), desse último setor, foi o principal produto exportado. Os demais produtos na lista dos mais exportados apresentam ICP positivo, mas relativamente baixos.

As exportações brasileiras para o Equador têm uma participação alta dos setores químico, de metais, de máquinas e de alimentos. Na pauta dos principais exportados, nota-se algumas mudanças positivas em 2017 frente a 2014: “bobinas de ferro” passa a ocupar a principal posição (com ICP mais alto do que “polietileno”, que ocupava esse posição em 2014); medicamentos perde posição, mas seu ICP aumenta em relação à 2014; e “papel para fins gráficos “, com ICP relativamente mais elevado que os demais nos dois anos, desponta como o 5º mais exportado. Vale destacar que “medicamentos” não consta na pauta dos principais produtos dos outros países analisados.

No caso das exportações chinesas para o Equador, o setor de máquinas é o mais importante, seguido pelo de eletrônica. Mas, considerando os cinco produtos mais exportados, há uma piora na composição em termos de complexidade em função, sobretudo, do aumento da participação de “ferro laminado plano”, cujo ICP é negativo, que passa a ocupar a 20 posição. Em contrapartida, “outros produtos laminados planos” (com ICP superior à 1) despontam na 50 posição.

Em suma, na Aladi, tanto as exportações brasileiras como chinesas recuaram no período analisado (estas últimas em menor intensidade), mas seu perfil em termos de complexidade econômica foi bem diferente. Assim como no Mercosul, de forma geral, a pauta brasileira para a região tem produtos de menor grau de elaboração do que a Chinesa. O pior perfil por esse critério foi observado nas exportações brasileiras para o Chile e Venezuela, com elevada participação de produtos primários (Petróleo bruto e alimentos), com ICPs não somente baixos, mas negativos. Já nas pautas para os demais países da região a composição foi um pouco melhor devido à presença na lista de principais itens exportados de produtos dos setores de veículos (como carros), químico (como polietileno e medicamentos), de máquinas (como centrífugas), com ICPs um pouco mais elevados, numa faixa intermediária entre 0,50 e 0,90,

Já as exportações chinesas para a região são bem mais diversificadas, com maior presença de produtos dos setores de eletrônicos, seguido pelo de máquinas, incluindo um número maior (relativamente ao Brasil) de produtos com ICP relativamente alto (como “transmissores de TV e rádio” e “computadores”), mas nas pautas de alguns países também se destacam produtos com complexidade relativamente baixa dos setores de vestuário e calçados, químico e de metais.

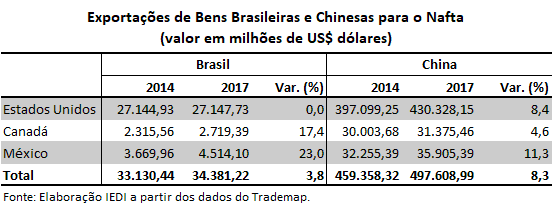

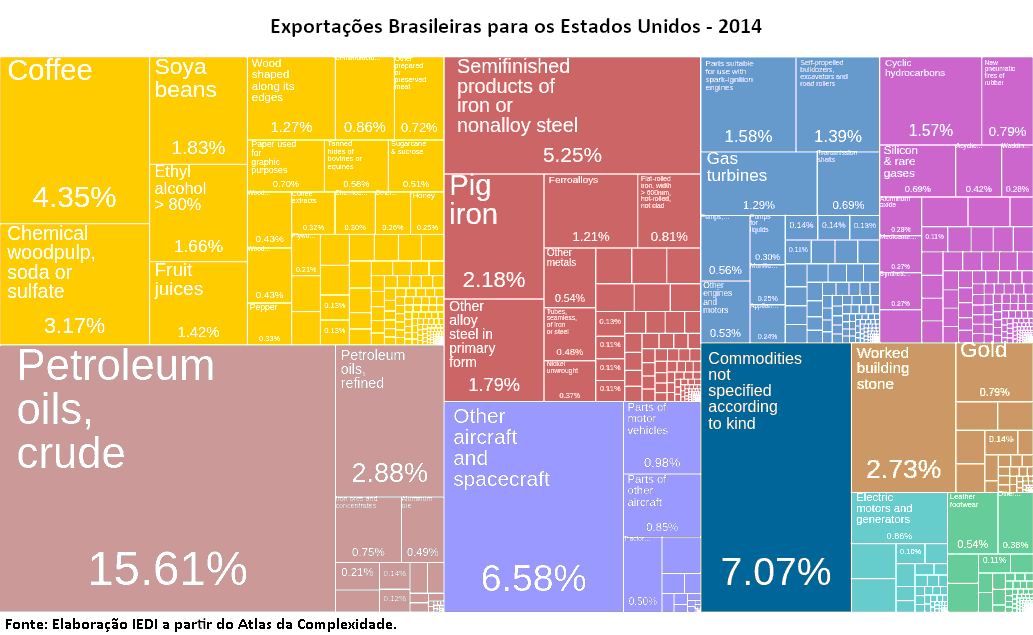

Nafta. As exportações brasileiras para o Nafta aumentaram somente 3,8% entre 2014 e 2017 devido à estagnação das vendas externas para os Estados Unidos, que responderam por cerca de 80% do total nos dois anos. O crescimento significativo das vendas externas para Canadá e México teve um impacto reduzido no desempenho agregado devido ao seu pequeno peso no total exportado para essa região. Em contrapartida, as exportações chinesas aumentaram 8,9%, como resultado do avanço das vendas para os três países da região. Embora a alta no caso do México (que responde por somente 7% do total) tenha sido mais expressiva (11,3%), a maior contribuição ao crescimento decorreu do aumento de 8,4% das exportações para os Estados Unidos, que absorveu 86% do total direcionado para a região em 2014 e 2017.

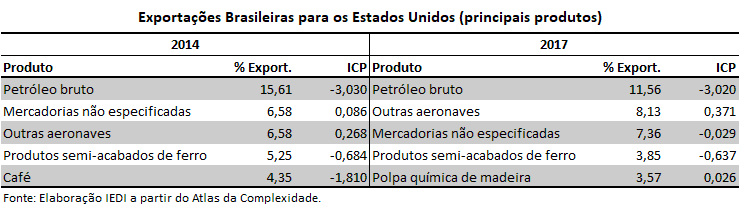

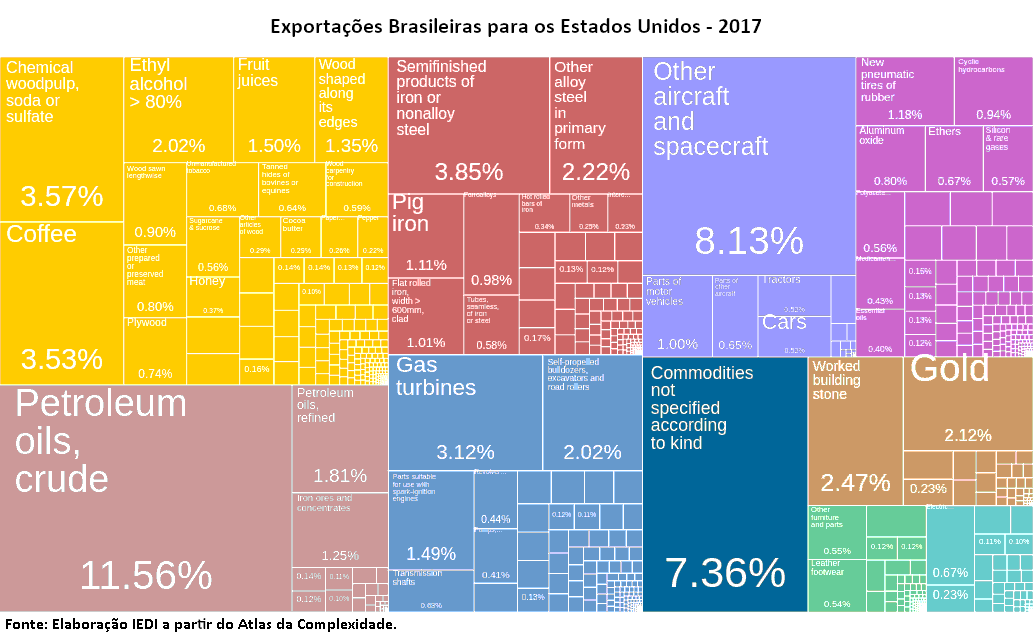

A pauta de exportação brasileira para os Estados Unidos sofreu pouca alteração entre 2014 e 2017. Os principais produtos brasileiros exportados para esse país, maior economia do mundo, tinham um índice de complexidade baixo e, em alguns casos, negativo, caso do produto com maior participação na pauta (Petróleo em bruto).

Já as exportações chinesas para os Estados Unidos têm uma maior sofisticação, com participação de produtos do setor de máquinas e eletrônico. Contudo, o grau de complexidade diminuiu em 2017 frente a 2014, em função do aumento da participação de produtos com baixo ICP (como “móveis” e “brinquedos e jogos”), bem como da redução do ICP de alguns produtos de maior grau de complexidade (como “computadores” e “peças e acessórios para veículos).

As exportações brasileiras para o Canadá têm uma participação bastante elevada de produtos com menor elaboração, como “minério de alumínio”, “cana de açúcar”, “ouro”, “petróleo bruto” e “produtos semi-acabados de ferro”. Essa menor sofisticação dos produtos exportados pelo Brasil para o Canadá se reflete nos ICPs negativos para todos os produtos da lista.

Já as exportações chinesas para o Canadá nos dois anos tinham como setores mais importantes o de eletrônica e de máquinas com destaque para os seguintes produtos em 2017: “transmissores de TV e rádio” e “computadores”, com ICPs de valor intermediário; e “peças e acessórios para máquinas” e “peças de veículos”, com ICPs mais elevados. Em último lugar, consta “brinquedos e jogos” do setor de vestuário, com baixo ICP.

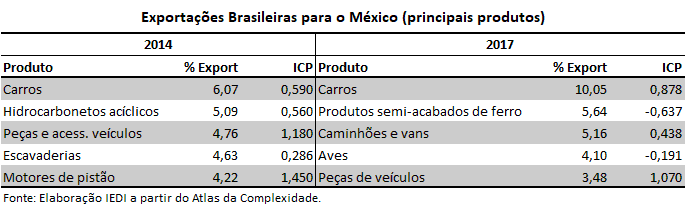

As exportações brasileiras para o México têm uma participação elevada do setor de veículos, com produtos de maior complexidade (sobretudo “carros” e “peças para veículos”), ao contrário do observado nos demais países da região. Esse resultado está associado ao acordo comercial entre os dois países envolvendo este setor. Entretanto, considerando a lista dos cinco produtos mais exportados, houve uma certa deterioração em termos de grau de sofisticação (apesar do aumento do ICP de “carros”) pois esta passou a incluir itens menos elaborados, com ICP negativo, como “produtos semi-acabados de ferro” (2º lugar) e “aves” (4º lugar).

As exportações chinesas para o México têm um peso mais elevado de produtos do maior grau de complexidade, com destaque para “circuitos eletrônicos integrados” do setor de eletrônica (em 2º lugar na lista dos mais exportados). Produtos do setor de máquinas, com ICP alto ou intermediário também são relevantes, como “computadores”, “peças e acessórios para máquinas”.

Em suma, no caso do Nafta, as exportações brasileiras para os Estados Unidos e Canadá concentraram-se em commodities com índice de complexidade relativamente baixo, como “petróleo bruto”, “minério de alumínio”, “cana de açúcar e sacarose” e “café”. Já a pauta para o México teve um maior grau de complexidade em função da alta participação de produtos do setor automobilístico. Em contrapartida, nas vendas externas da China para essa região despontam produtos com maior complexidade dos setores de eletrônico e máquinas; na lista dos principais produtos exportados, o item de menor complexidade foi “brinquedos e jogos” (exportados para o Canadá e os Estados Unidos).

Alan C

25/01/2020 - 07h31

Fala de exportação pra China eu lembro de soja e me dá um ataque de riso kkkkkkkk